相続税対策には、様々な方法があります。その中の一つに、生命保険を活用する方法があります。特に、相続させたい資産が金融資産の場合、生命保険を活用すると簡単に、かつ確実に相続させることが可能です。

当然、ただやみくもに加入するだけでは、支払う保険料が無駄になってしまったり、税金の負担が大きくなってしまうおそれがあります。そのようなことが起こらないよう、今回は、《相続対策における生命保険の活用のメリット》と《相続対策における生命保険の選び方》を解説します。

☆☆参考☆☆生命保険と税金の関係についてはこちら

◆思わぬ税負担も!?知っておきたい生命保険と税金の関係

1.相続税対策において生命保険を活用するメリットとは?

2.生命保険を活用する前に知っておきたいこと

3.相続税対策に活用する生命保険の選び方

1. 相続税対策において生命保険を活用するメリットとは?

相続税対策に生命保険を活用した場合のメリットは、次の4つです。

相続税の納税資金を早期に確保することができる

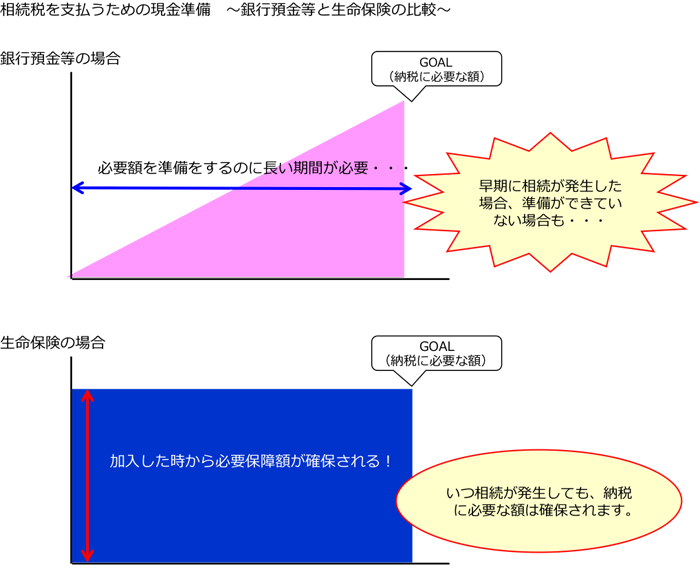

銀行預金等を積み立てて資金を準備する方法の場合、必要額を準備するには、長い期間が必要です。さらにその預金は額面金額で評価されて、相続税が課税されることになります。

しかし、生命保険の場合には、保険に加入した時から必要保障額が確保され、いつ相続があっても対応することができます。

現金をすぐに用意することができる

被相続人が、金融資産を預貯金で所有している場合、相続開始後にその預貯金は凍結されます。

相続人が預貯金を引き出すには、被相続人・相続人の戸籍を集めて、所定の書類に相続人全員の実印を押印し、印鑑証明書を添えて銀行に提出しなければなりません。

しかし、生命保険の場合、相続発生後、保険金の請求手続きをすれば、通常1~2週間程度で、受取人に死亡保険金が支払われるため、葬儀費用等に充てることも可能です。

※保険会社によっては、死亡保険金の一部について即日支払いを実施している会社もあります。

死亡保険金について非課税規定の適用を受けられる

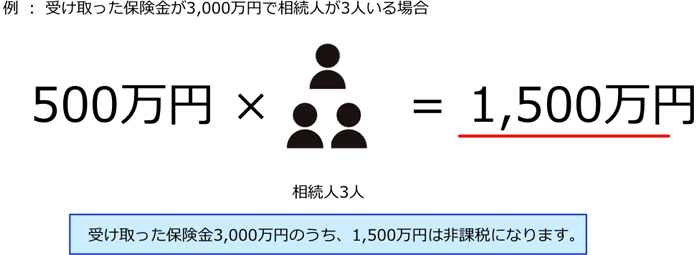

保険料負担者と被保険者が同一で、死亡保険金の受取人が相続人である場合、「500万円×法定相続人数」で計算した金額まで、相続税はかかりません。

※ただし、相続人が相続放棄や相続権を失っている場合は、この非課税規定の適用は受けられません。

特定の相続人に遺すことができる

生命保険金は、もともと被相続人が所有していた財産ではなく、被相続人の死亡によってはじめて確定する財産であることから、民法上の相続財産とは区別され、『みなし相続財産』呼ばれます。

また、このみなし相続財産は、受取人固有の財産とみなされます。

遺産分割協議をする必要がない

特定の相続人に金融資産を遺したい場合には、現金・預貯金を生命保険に換えておくと実現することが可能です。

2.生命保険を活用する前に知っておきたいこと

現状把握をする

相続税の納税資金対策を目的に生命保険に加入する場合には、まず、相続税がいくら課税され、現在納税資金はどれくらい用意できているか、など現状を正しく把握する必要があります。

そして、生命保険で納税資金をいくら確保することができるのか、その場合、保険料はいくらかかるのかなど、納税資金対策の計画を作成することが重要です。

生命保険の加入目的を知る

生命保険を利用目的で分類すると、大きく次の3つに分けられます。

死亡保険金は相続財産になる!?

相続財産とは

そもそも、相続財産とは、どのような財産を指すのでしょうか?

お金に換算できるものは、すべて相続財産となります。

家など形のある財産だけでなく、特許や著作権など、形のないものもあります。

本来の相続財産とみなし相続財産

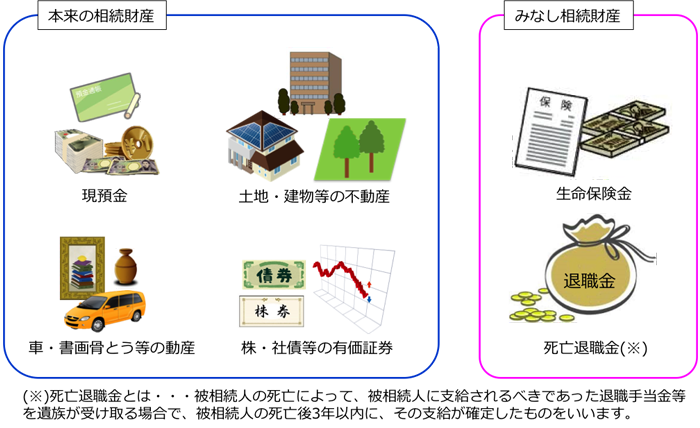

相続財産は、「本来の相続財産」と「みなし相続財産」に分けられます。

「本来の相続財産」とは、被相続人がもともと所有していた財産のことをいいます。

「本来の相続財産」 ⇒ 遺産分割協議の対象

「みなし相続財産」とは、被相続人の死亡を原因として、相続人等が受取る財産のことをいいます。

「みなし相続財産」 ⇒ 遺産分割協議の対象外

死亡保険金は、本来の相続財産?みなし相続財産?

死亡保険金は、保険料負担と被保険者が同一で、死亡保険金の受取人が保険料負担者以外の相続人である場合、「みなし相続財産」となり、遺産分割協議の対象ではありません。

したがって、指定した受取人が確実に受け取ることが可能なのです。

この場合の死亡保険金には、「500万円×法定相続人数」で計算した金額まで、相続税はかからないという非課税規定があります。

非課税規定の算式によって計算した非課税限度額を超えるとき、その超える部分は、相続税の課税対象になります。

※参考

「本来の相続財産」と「みなし相続財産」の具体例について、以下の図を確認しましょう。

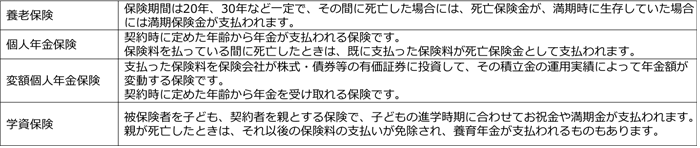

生命保険の種類を確認します

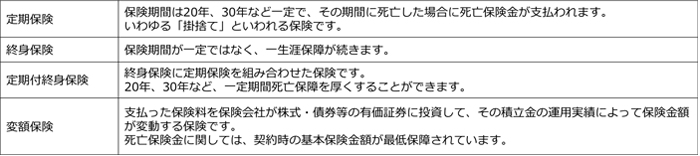

上記の生命保険の加入目的と照らし合わせて、代表的な保険種類と特徴を見てみましょう。

死亡保障

老後・貯蓄保障

医療保障

3.相続税対策に活用する生命保険の選び方

保険種類は保障が長く続くタイプを選択する

人がいつ亡くなるかは、誰にもわかりません。したがって、相続税対策に生命保険を活用する場合には、「終身保険」や「超長期定期保険(100歳等)」など、長生きしても、一生涯もしくはそれに匹敵するくらい保障が続く生命保険の活用をベースに考えます。

ただし、「定期付終身保険」のような、若いときに大きな保障で高齢になると保障額が小さくなるような保険は、相続税対策に適していません。

つまり、長生きをしても死亡保険金が減額されずに、一生涯保障の続く保険が適しているということです。

なぜなら、税制改正などにより、将来の相続税負担は重くなることが前提で、対策をしておくことが必要だからです。

※あくまで、相続税対策を目的とした保険種類について解説しています。若いときの保障も当然重要です。

被保険者の健康状態や年齢によって加入できる保険が制限されることがある

生命保険は、お互いがお互いを助け合う相互扶助の精神によって成り立っています。

したがって、加入している者の間に不公平が生じないように、健康状態や年齢によって、生命保険に加入できない、支払う保険料が高額となる可能性があります。

健康状態や年齢のことを考慮すると、自分自身の両親の相続が心配になった時には、遅くとも自分自身の相続を考えて、生命保険の活用を考える時であるといえます。

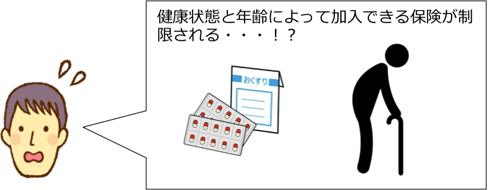

保険料の払込期間選択は慎重に行う

相続税対策として、「終身保険」に加入した場合を考えてみます。

終身保険の保険料の支払は、終身払込み、有期払込み(10年払込み、60歳払込みなど、定めた年数、年齢まで支払う方法)、一時払込みのいずれかを選択することができます。

終身払込み

一回当たりの保険料は安いので、生命保険の契約後早期に被保険者が死亡した場合には、支払保険料が安い分、効率的に死亡保険金を取得することができます。

※しかし、人はいつ亡くなるか誰にもわかりません。終身払込みの場合、ある年齢を超えてくると短期払込みや一時払いなどに比べて多くの保険料を支払うことになります。

有期払込み

一回当たりの保険料は終身払込みに比べて割高となりますが、長生きすればするほど保険料の負担割合は小さくなります。

一時払込み

死亡保険金の金額は、保険料と同等もしくはそれ以上になるという設定の保険ですので、保険金額が高額になれば保険料も高額になります。

ただし、高齢であったり健康状態に問題がある場合でも加入できる可能性もあります。

したがって、相続税対策に生命保険を活用するときは有期払込みを選択できるときは、できれば終身払込みを避け、有期払込みで保険料を支払うようにしておきます。

また、年齢や健康状態に問題がある場合などは、一時払込みを検討してみます。

保険金の課税関係

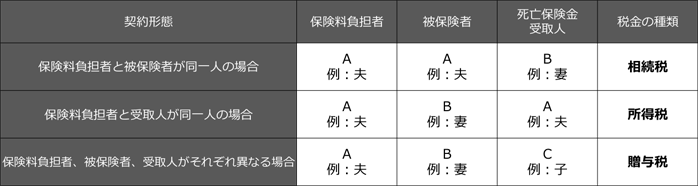

死亡保険金を受け取った場合には、「保険料負担者」、「保険金受取人」、「被保険者」が誰であるかにより、所得税、相続税、贈与税のいずれかの課税対象になります。

中でも、贈与税課税が、最も税負担が重くなります。

また、「契約者」でなく、「保険料負担者」である点に注意が必要です。

「契約者」ではない者が保険料を負担している場合(例えば、孫が契約者になっている生命保険の保険料を祖父が負担している場合など)は、課税対象を必ず確認しましょう。

死亡保険金の課税

死亡保険金の課税関係は、次の表のとおりです。

※参考:満期保険金の課税

保険料負担者と受取人の関係で課税関係が変わります。

- 保険料負担者=受取人の場合、被保険者が誰かにかかわらず、所得税と住民税がかかります。

- 保険料負担者≠受取人の場合、贈与税がかかります。

☆☆参考☆☆生命保険と税金の関係についてはこちら

◆思わぬ税負担も!?知っておきたい生命保険と税金の関係

まとめ

相続における生命保険活用について、メリットと選び方をまとめます。

メリットは4つあります。

- 生命保険に加入した時から、相続税の納税資金の確保ができます。

- 相続発生後、預貯金等の金融資産と違って凍結されないため、現金をすぐ用意することができます。

- 死亡保険金の非課税規定があるため、相続財産の圧縮・相続税の軽減ができます。

- 生命保険金は受取人固有の財産であるため、特定の相続人に確実に資産を相続させることができ、相続争いを防止することができます。

選び方のポイントも4つです。

- 一生涯、もしくはそれに匹敵するくらい保障が長く続く生命保険を選択します。

- 被保険者の健康状態、年齢によって、加入が制限されることがあるため、遅くとも親の相続が心配になった時には、自分自身の相続対策として、生命保険の活用を考えます。

- 保険料の払込みは、可能ならば終身払込みを避けます。

- 生命保険の契約形態によって課税が異なるため、契約形態と課税関係を確認します。