宅地は、建物の敷地及びその維持もしくは効用を果たすために必要な土地と定められています。

つまり、自宅ばかりではなく、賃貸住宅や店舗、工場などが建っている土地も宅地に分類されます。

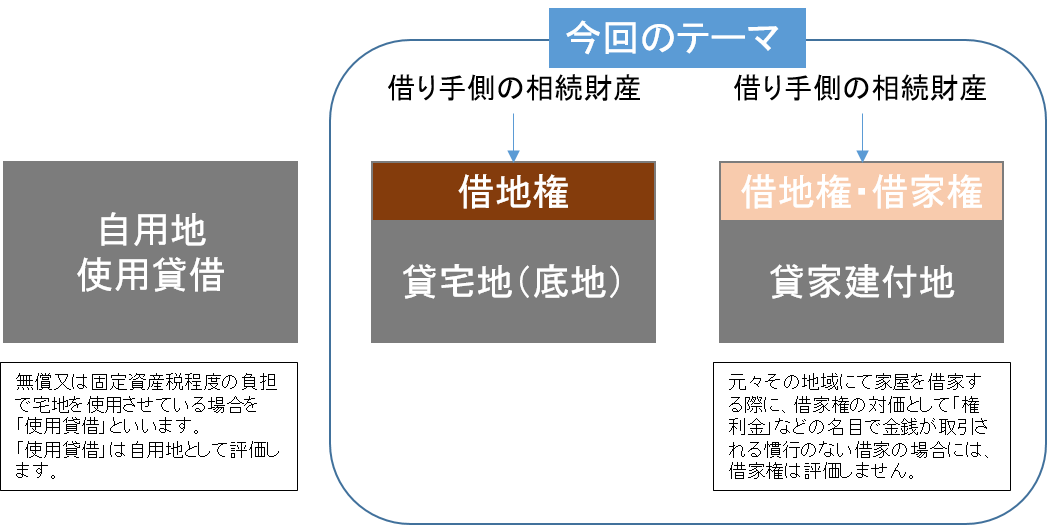

宅地は、活用の自由度が下がると評価が下がっていきますので、相続発生前における活用形態ごとに、その状態を考慮して評価することになります。

『宅地』の評価の基本となる、自用地の評価方法と併せてしっかりとしくみを確認しておいてください。

定期借地権等の評価明細書をプリントアウトして実際に記入しながら計算していくとより理解が深まります。

☆☆参考☆☆自用地の評価に関する記事はこちら

◆宅地評価の第一歩!自用地評価のポイントをつかむ

1.自用地の評価方法

2.宅地の上に存在する権利と宅地(底地)の評価方法

3.貸家建付地の評価方法

4.私道の評価

宅地の評価

宅地の評価は、まず自由に使える土地(自用地)としての評価からはじまり、さまざまな権利によりその自由度が制約されることで、宅地の評価額は減少していくことになります。

1.自用地の評価方法

自用地とは、借地権等に制限されない自由に使える土地のことで、さまざま権利、状態による評価の基準となる価額です。

評価は、路線価方式又は倍率方式によって算出します。

使用貸借の評価方法

使用貸借とは、目的物の貸借に際して、無償であるいは固定資産税程度の負担で、宅地を使用させていることをいいます。

使用貸借は、自用地として評価します。

☆☆参考☆☆自用地の評価方法に関する記事はこちら

◆宅地評価の第一歩! 自用地評価のポイントをつかむ

2.宅地の上に存在する権利と宅地(底地)の評価方法

借地権とは、建物の所有を目的とする地上権又は土地の貸借権をいいます。

借地権と宅地(底地)の評価

借地権とは、建物の所有を目的とする地上権又は土地の賃借権をいいます。

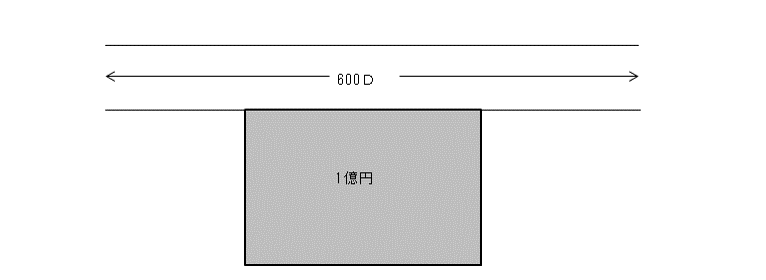

・土地の自用地としての評価額は、1億円とします。

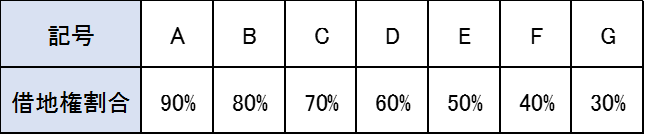

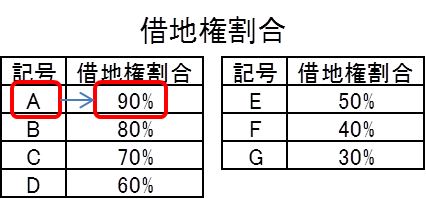

※借地権を表す記号

借地権の評価 = 自用地評価額 × 借地権割合

よって・・・借地権の評価は、1億円 × 60% =6,000万円となります。

宅地(底地)の評価 = 自用地評価額 - (自用地評価額 × 借地権割合)

※宅地(底地)の評価 = 自用地評価額 - 借地権評価額

よって・・・貸宅地の評価は、1億円 - 6,000万円 =4,000万円となります。

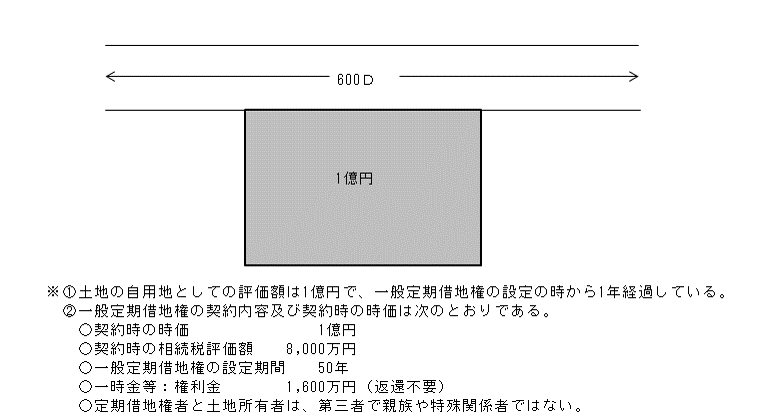

一般定期借地権と宅地(底地)の評価

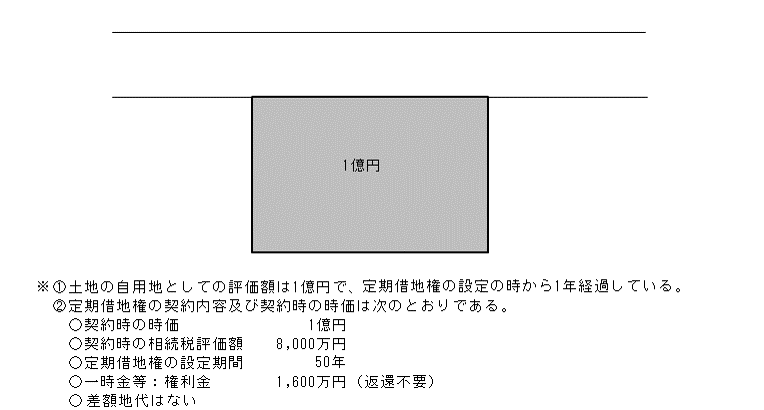

一般定期借地権とは、公正証書等の書面により借地期間を50年以上とし、借地期間満了により借地権が確定的に終了するものをいいます。

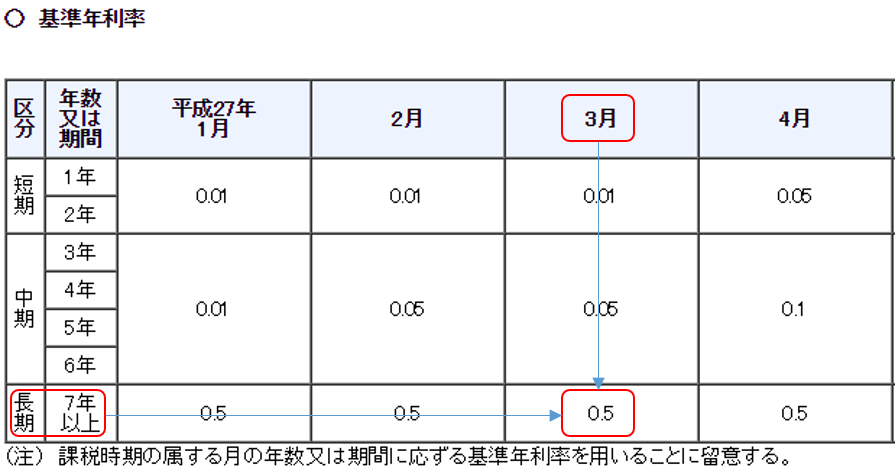

※評価時期を平成27年3月と設定して評価してみます。

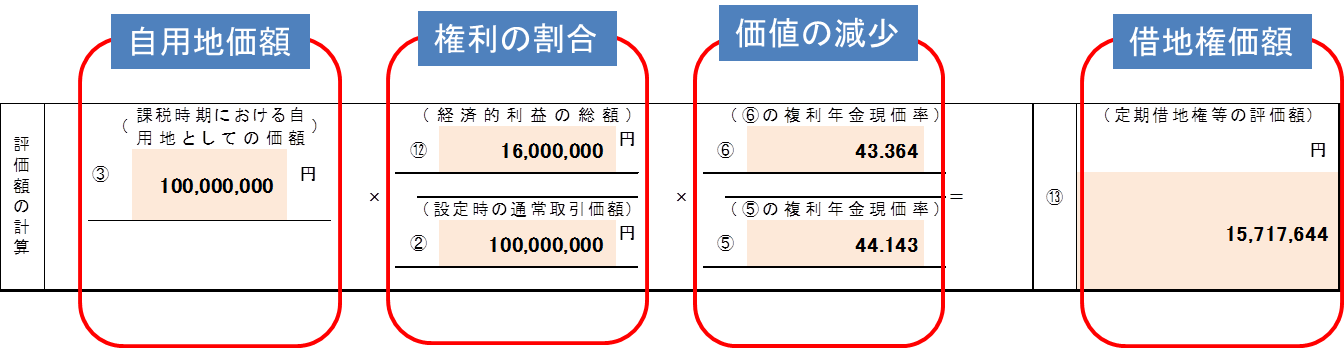

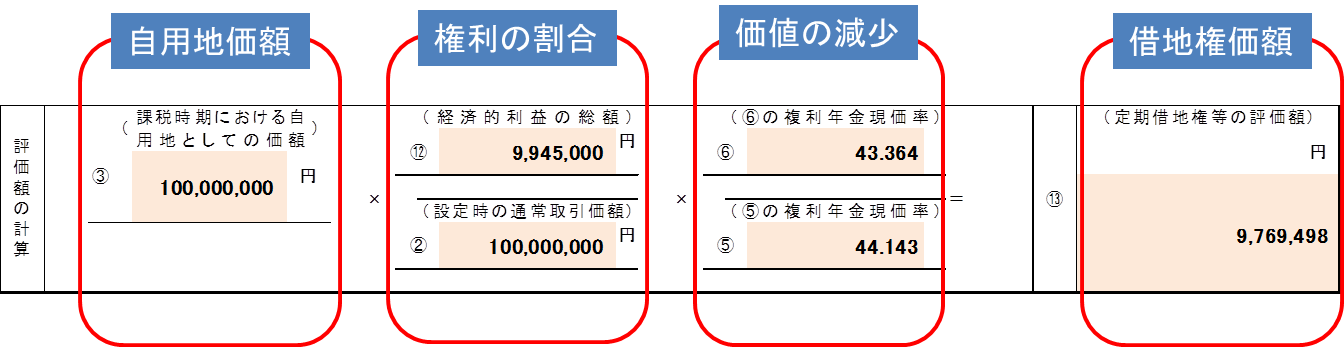

定期借地権の評価 = A(自用地の評価額) × (B÷C)(権利の割合) × (D÷E)(逓減率)

A:評価時点(課税時点)の自用地としての価額

B:定期借地権等の設定時における借地権者に帰属する経済的利益の総額 ※1

C:定期借地権等の設定時におけるその宅地の通常の取引価格

D:評価時点(課税時期)におけるその定期借地権等の残存期間年数に応ずる基準年利率による複利年金現価率 ※2

E:定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率 ※2

※1権利の割合とは、時価に対してどれだけの対価を受け取ったかを表します。

※2基準利率に関する国税庁のホームページ及び複利年金現価率表(複利表)は同じページの下部からPDFファイルを閲覧できます。

定期借地権等の評価明細書を使った実際の評価方法

ステップ1 借地権の設定時期・評価時期・設定期間・残存期間・設定時の自用地評価額・設定時の時価・評価時の自用地評価額・基準年利率による現価率を記入します。

☆☆基準年利率・複利現価率・複利年金現価率の転記方法☆☆

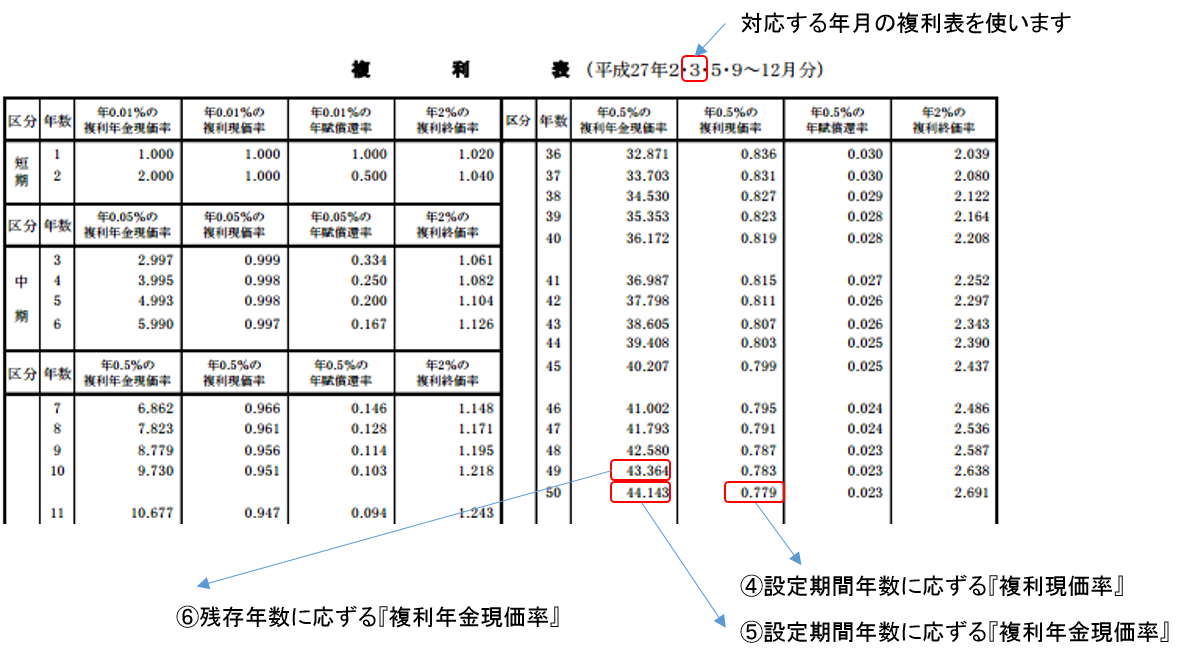

①課税期間(評価時期)の基準年利率を転記する・・・評価時期は平成27年3月

②基準年利率に対応する複利現価率・複利年金現価率を転記する

ステップ2 時価に対してどれだけの対価を受け取ったか(経済的利益の額)を計算します。

※このケースでは、返還不要の権利金1,600万円を受取ったものとして計算しております。

ステップ3 借地権者の権利の割合に運用期間による価値の減少の影響を加味して評価額を計算します。

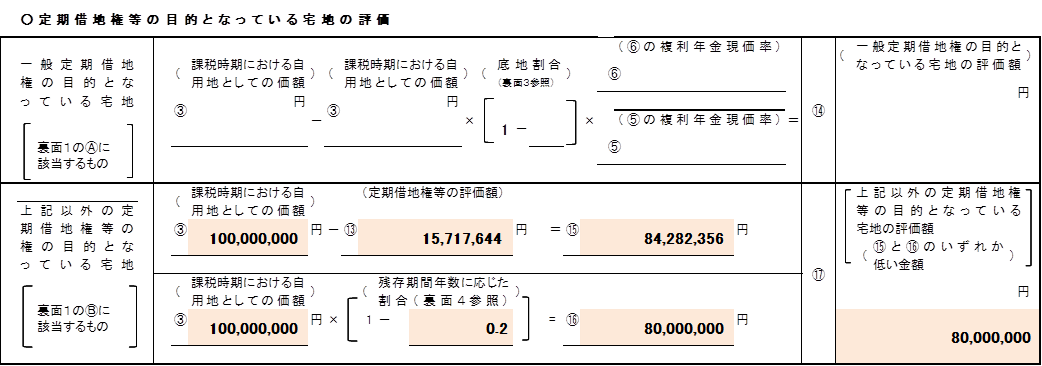

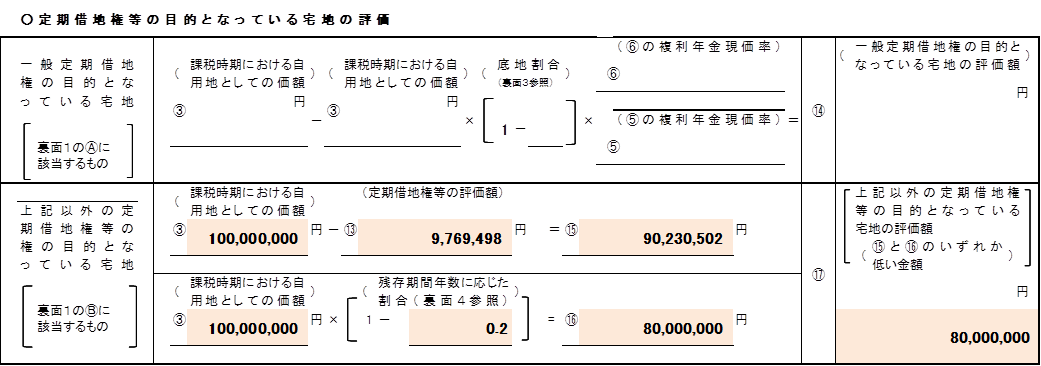

ステップ4 定期借地権が設定されている宅地(底地)の評価額を計算します。

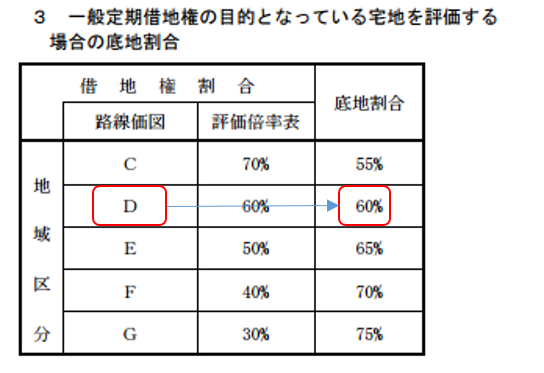

※底地割合の記入方法

事業用定期借地権と宅地(底地)の評価

事業用定期借地権とは、事業のために土地を賃貸借する定期借地権の一形態です。

これまで、事業用定期借地権の設定期間は、「10年以上20年以下」とされていましたが、平成20年の法改正により、「10年以上30年未満」と「30年以上50年未満」の2種類に区分されました。

※評価時期を平成27年3月と設定して評価してみます。

定期借地権等の評価明細書を使った実際の評価方法

ステップ1 借地権の設定時期・評価時期・設定期間・残存期間・設定時の自用地評価額・設定時の時価・評価時の自用地評価額・基準年利率による現価率を記入します。

ステップ2 時価に対してどれだけの対価を受け取ったか(経済的利益の額)を計算します。

※このケースでは、返還不要の権利金1,600万円を受取ったものとして計算しております。

ステップ3 借地権者の権利の割合に運用期間による価値の減少の影響を加味して評価額を計算します。

ステップ4 定期借地権が設定されている宅地(底地)の評価額を計算します。

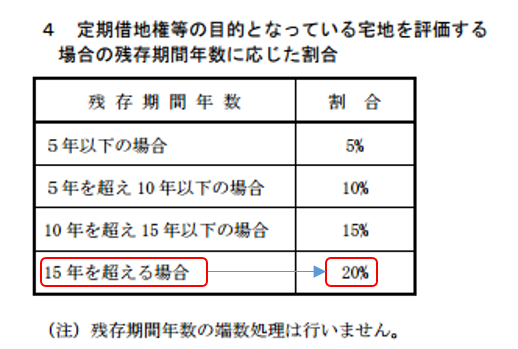

※基本的には、自用地価額からステップ3で計算した借地権の評価額を差し引いた額が宅地(底地)の評価額ということになりますが、定期借地権の残りの年数に応じて定められた一定の割合で求めた評価額とと比較して、低い方の価額を宅地(底地)の評価額とします。

※定期借地権の残りの年数に応じて定められた一定の割合の記入方法

建物譲渡特約付借地権と宅地(底地)の評価

建物譲渡特約付借地権とは、借地権の期間を30年以上に設定し、契約期間終了後、地主が借地人から建物を買い取ることで、借地権が消滅する借地契約です。

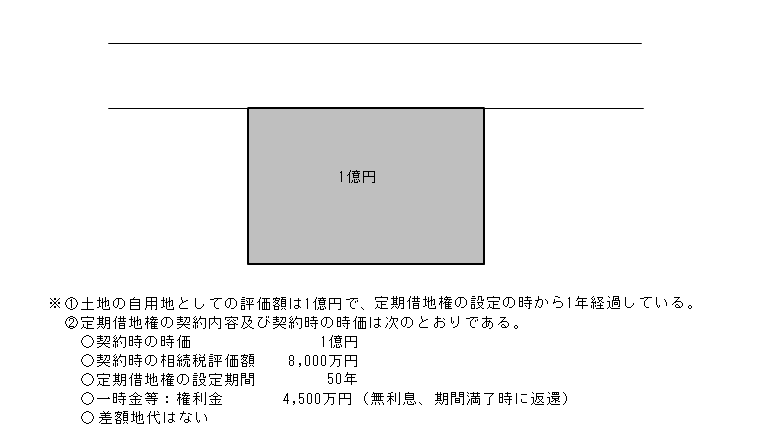

建物譲渡特約付借地権の評価は、事業用定期借地権の評価と同様ですが、ここでは保証金4,500万円を無利息で期間満了まで預かっているケースで計算してみます。

※評価時期を平成27年3月と設定して評価してみます。

定期借地権等の評価明細書を使った実際の評価方法

ステップ1 借地権の設定時期・評価時期・設定期間・残存期間・設定時の自用地評価額・設定時の時価・評価時の自用地評価額・基準年利率による現価率を記入します。(事業用定期借地権と同じ手順です。)

※このステップは、事業用定期借地権の評価と同様

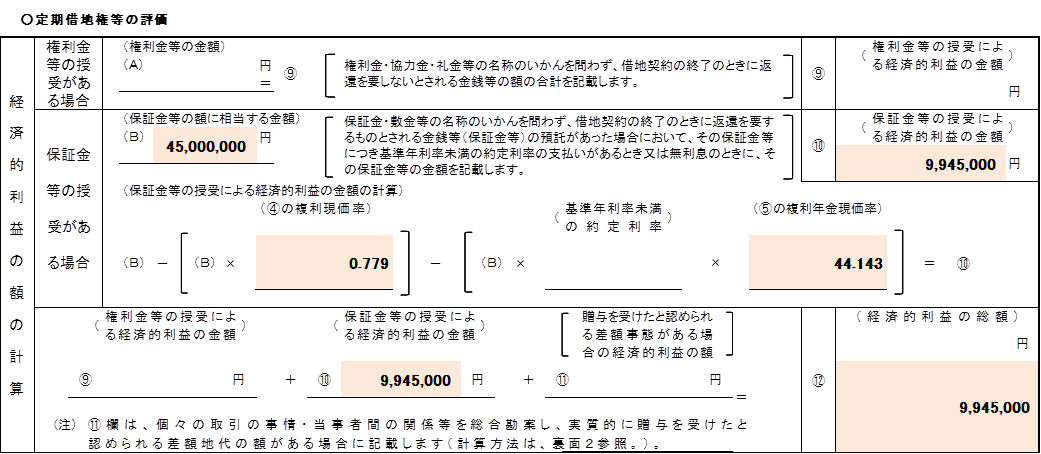

ステップ2 時価に対してどれだけの対価を受け取ったか(経済的利益の額)を計算します。

※このケースでは、保証金4,500万円を無利息で期間満了まで預かっているものとして計算しております。

※50年後に4,500万円を返還するには、45,000,000円-9,945,000円=35,055,000円を手元で運用すれば足りるので、9,945,000円は利益とみなすということです。

ステップ3 借地権者の権利の割合に運用期間による価値の減少の影響を加味して評価額を計算します。

ステップ4 定期借地権が設定されている宅地(底地)の評価額を計算します。

※基準年利率は、ここ数年下がる傾向にあるため土地所有者の経済的利益は減少しています。

そのため、残存期間に応じた評価減割合を用いた評価の方が採用されるケースが多くなっています。

一時使用目的の借地権と底地の評価

一時使用目的の借地権とは、借地借家法に規定されている建物所有目的の借地権のうち、臨時設備など一時使用のために借地した場合の借地権をいいます。

例えば、展示会、祭事などのイベントで一定期間と公示されるような借地が、一時使用目的の借地権の適用となります。

一時使用目的の借地権は、借地権としての多くのメリットが使えず、限定的になります。

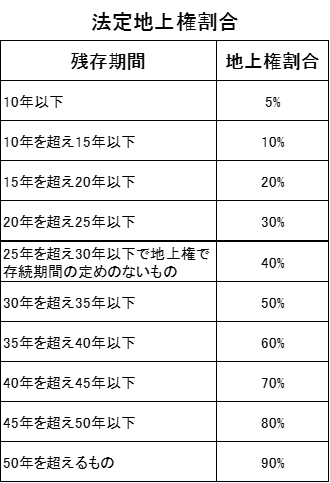

一時使用目的の借地権の評価

①地上権に準ずる権利として評価することが相当と認められる賃借権の場合

※例えば、賃借権の登記がされているもの、設定の対価として権利金や一時金の支払いのあるもの、堅固な構築物の所有を目的とするものなどです。

雑種地の自用地としての価額 ※1 × 法定地上権割合 ※2 と借地権割合のいずれか低い割合

②上記①以外の賃借権

雑種地の自用地としての価額 ※1 × 法定地上割合 ※2 × 1/2

※1評価算式の「雑種地」とは

雑種地とは、宅地、田・畑、山林、原野、牧場、池沼、鉱泉地のいずれにも当てはまらないその他の土地のことをいいます。

具体的には、ゴルフ場、遊園地、資材置き場など、多岐に渡ります。

雑種地の評価は、次の2つの方式があります。

近傍地比準方式

雑種地の価額を、その雑種地と状況が類似する付近の土地について評価した1㎡当たりの価額をもとにして、その土地と雑種地との位置や土地の形状などの条件の差も考慮して評定した価額に、その雑種地の地積を乗じて計算した金額により評価します。

倍率方式

雑種地の固定資産税評価額に倍率が明示されている場合には、その雑種地の固定資産税評価額にその倍率を乗じて計算した金額によって評価します。

※2法定地上権割合

一時使用目的の借地権の目的となっている宅地(底地)の評価

一時使用目的の借地権が雑種地の賃借権と同じように評価されることから、次の算式で求めた金額により評価します。

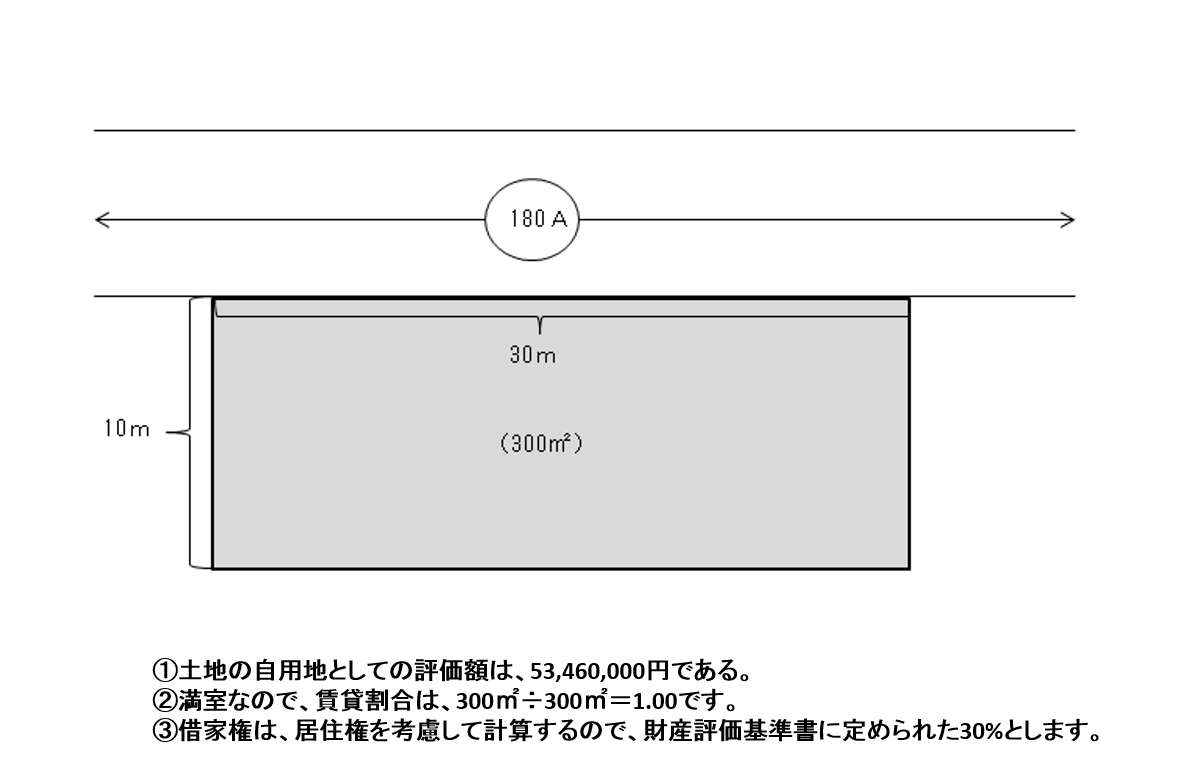

3.貸家建付地の評価方法

貸家建付地とは、土地所有者の所有する土地に自分の所有するアパートや賃貸マンション、貸ビルなど、賃貸用の建物を建てて、他人に貸している場合の土地をいいます。

貸家建付地の評価 = 自用地価額 × (1-借地権割合 × 借家権割合 × 賃貸割合)

よって、53,460,000円 × (1 - 0.9 × 0.3 × 1 )= 39,025,800円

借地権割合

借地権割合は国税局が各地域ごとに借地権割合を設定しており、一般的には、地価の高い地域ほどその割合も高くなり、東京の商業地では80%~90%、住宅地では60%~70%程度の割合が多くなっています。

借地権は、具体的には、財産評価基準書に明示されております。

※借地権の取引慣行がない地域に存する貸家建付地については、その借地権割合を20%として計算します。

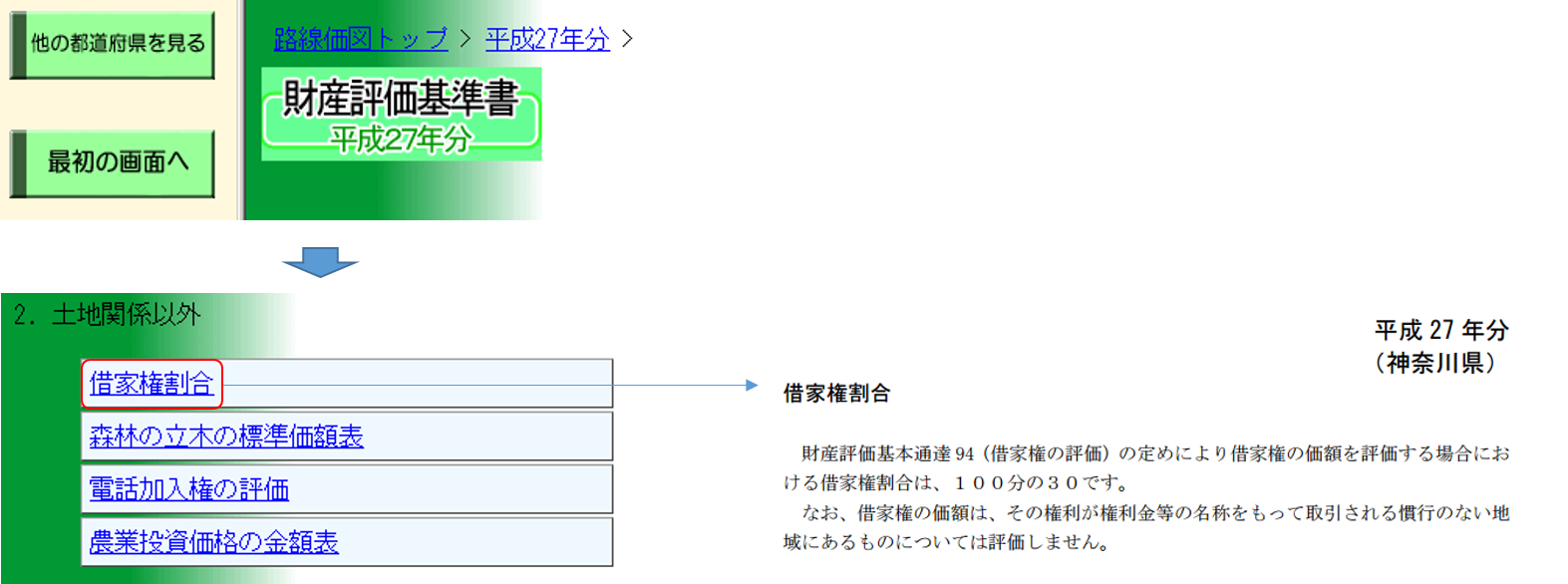

借家権割合

『借家権割合』は、国税局長の定める割合によりますが、具体的には、財産評価基準書に明示されております。

賃貸割合

賃貸割合とは、貸家の各独立部分(構造上区分された数個の部分の各部分)がある場合に、その各独立部分の賃貸状況に基づいて次の算式により計算した割合をいいます。

「各独立部分」とは

建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

4.私道の評価

私道には、公共の用に供するものと、特定の者の通行の用に供するものの2種類あり、それぞれに評価方法が違います。

公共の用に供するもの

例えば、不特定多数の者が通行する、いわゆる通り抜け私道のように極めて公共性が高い場合などです。

このような私道は、評価しないこと(評価額ゼロ)になっています。

特定の者の通行の用に供するもの

例えば、行き止まり私道のような場合などです。

このような私道は、その宅地が私道でないものとして路線価方式又は倍率方式によって評価した価額の30%相当額で評価します。

私道か否かの確認

私道か否かは、土地の所在する市区町村役場の道路課(認定係、明示係等)で、道路法上の道路認定(公道か私道か)を確認することができます。

まとめ

宅地の評価は、利用できる自由度が下がると、評価額が下がることがお分かりいただけたと思います。

だからと言って、評価を下げることばかりを考えて土地活用を行うと、相続が発生した時に納税資金が調達できないなどの思わぬトラブルを招く恐れがあります。

土地をどのように活用し、どのように遺していくかを考えるには、まずは現在の状態で評価しておくことです。

そして、その評価を元に活用したらどうなるかを検証しましょう。