相続税は、相続税申告書の提出期限までに金銭での一括納付が原則です。しかし、金銭での一括納付が困難な場合、一定の要件を満たせば、「延納」、「物納」という制度が認められています。

それぞれの制度について、詳しく見てみましょう。

☆☆参考☆☆相続財産に関する記事はこちら

◆相続財産を正しく理解する4つのポイント!

相続税の納付が困難な場合

基礎控除が下がり、一方で相続発生時の相続人の数は減少する傾向にあります。そのため、今後相続税の納付が必要となる相続人が増えることが予想されます。

金融資産を準備したり、生命保険に加入することで、納税資金を用意しておく必要がありますが、それが出来なかった場合。

相続税では、延納と物納という2つの納税方法を用意しています。

※贈与税には、5年以下の年賦による延納制度はありますが、物納はありません。

納税手段 ⇒ 現金>延納>物納

1.延納の概要

延納とは、相続税額が10万円を超え、金銭で納付することが困難な場合、納税者の申請によって、その納付を困難とする金額を限度として、担保を提供することで、年賦で納付することができる制度です。延納期間中は、利子税の納付が必要となります。

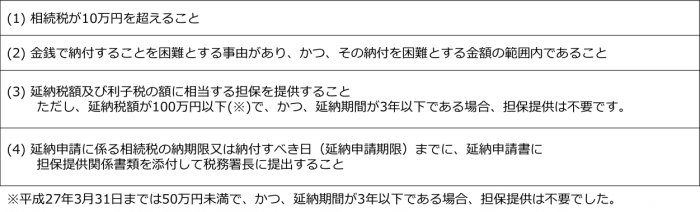

2.延納の要件

以下の要件をすべて満たす場合に、延納申請をすることができます。

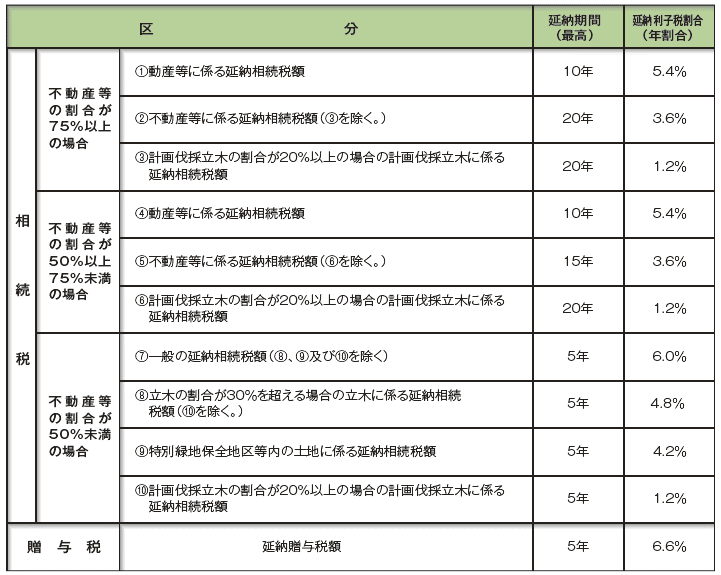

延納期間と利子税

相続した財産のうちに占める不動産等の割合が何%かで、延納期間・延納利子税の割合が大きく異なります。

「不動産等」の定義

①土地・家屋等の不動産

②借地権等の不動産の上に存する権利

③立木

④事業用の減価償却資産

⑤法人税法に規定する特定同族会社の自社株

不動産等の割合の判定

不動産等の割合を判定する場合、被相続人の相続財産に占める不動産等の割合で判定するのではなく、各相続人が相続した財産のうちにその相続した不動産等の占める割合で判定します。

※利子税割合はこの表の割合に延納特例基準割合を加味して計算された割合になりますので、現在は、これより少ない割合となります。

延納できる期間の限度

延納税額が 150 万円未満(表中②、③及び⑥に該当する場合は 200 万円未満)の場合に は、不動産等の価額の割合が 50%以上(表中②及び③に該当する場合は 75%以上)であっ ても、延納期間は、延納税額を 10 万円で除して得た数(1未満の端数は、切り上げます。)に相当す る年数を限度とするとされています。

延納特例基準割合

延納特例基準割合とは、その分納期間の開始の日の属する年の前々年の 10 月から前年 の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を 12 で除して得た 割合として各年の前年の 12 月 15 日までに財務大臣が告示する割合に、年1%の割合を加 算した割合をいいます。

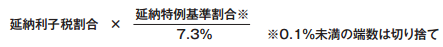

特例割合の算出(延納特例基準割合を加味した利子税の割合)

平成 26 年1月1日以降の期間に適用される延納利子税の割合については、各年の延納特例基準 割合 ※ が 7.3%に満たない場合には、次の算式により計算される割合 ( 特例割合 ) が適用されます。

※「延納特例基準割合」の変更があった場合には、「特例割合」も変動しますので、延納申請に際し所轄税務署で確認願います。

3.物納の概要

物納とは、延納によっても金銭で納付することを困難とする事由がある場合、納税者の申請によって、その納付を困難とする金額を限度として、一定の相続財産そのものでの納付ができる制度です。

※相続した財産を使っての金銭納付と言っているのではなく、相続人が金銭納付できるかどうかが問題とされることに注意してください。

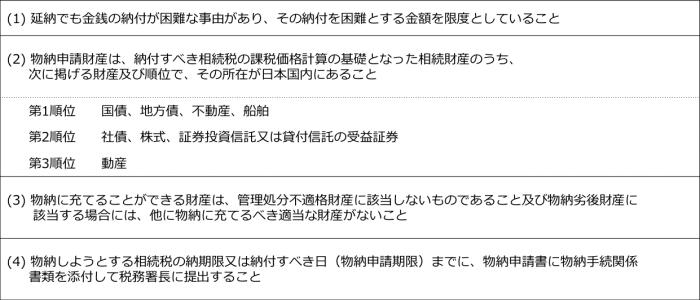

4.物納の要件

以下の要件をすべて満たす場合に、物納の許可を受けることができます。

※平成29年度税制改正により、物納の順位・範囲が変更されています。詳細は以下の改正内容をご確認ください。

※相続人が元から所有していた財産は、物納にあてることはできません。

平成29年4月1日より物納の順位・範囲が変更

税制改正により、物納の順位、範囲が次のとおり変更されました。

5.物納の設例

上記物納の要件(1)の通り、「金銭納付を困難とすること」という要件があるため、相続財産に多額の現預金がある場合や、多額の生命保険金等を受取った場合は、物納が認められない可能性があります。

上記物納の要件(2)の通り、物納申請財産には優先順位がありますが、その中での優先順位はありません。したがって、土地が複数ある場合、どの土地から物納するかは納税者が選択できます。相続対策にあたって、資産価値が高く残したい土地を残せる対策をし、資産価値が低く、換金処分もやむなしと考える不動産を物納対象にします。

範囲の見直し.png)