生命保険の契約では、「契約者」、「保険料負担者」、「被保険者」、「受取人」が存在します。

そして、この中の「保険料負担者」、「被保険者」、「受取人」を誰にするかによって、生命保険金受け取り時に課税される税金の種類が異なります。

生命保険金は、高額となるケースが多いため、課税される税金の種類によっては、かかる税金も思いのほか高額となってしまう可能性があります。

生命保険と税金の関係について、見てみましょう。

☆☆参考☆☆生命保険の活用に関してはこちら

◆あなたの保険は使えますか?相続対策に備える賢者のノウハウとは

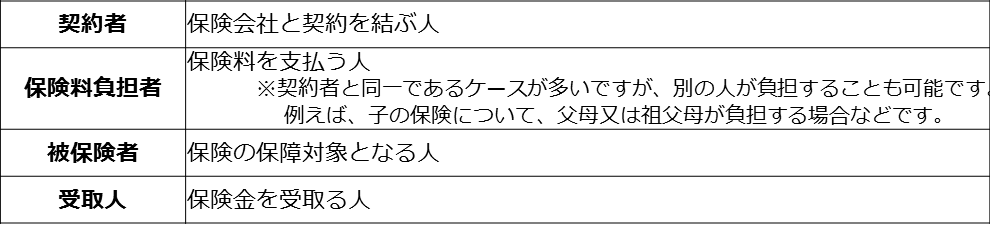

1.生命保険契約における登場人物

それぞれについて、解説します。

それぞれについて、解説します。

(1)契約者

保険会社と契約を結ぶ人です。

契約者には、保険料の支払方法、保険期間の変更、保険金の減額、払済など、契約における重要な部分の手続を行う権利があります。

その代わりに、転居した際に保険会社にその旨を通知しなければならい義務を負います。

(2)保険料負担者

保険料の支払いの義務を負う人です。

通常、契約者と同一となるケースが多いですが、未成年者が契約者となるときなど、契約者と同一でない場合もあります。

(3)被保険者

保険の保障対象となる人です。

つまり、被保険者が手術を受けたり、死亡した場合に、契約内容に則った保険金等が支払われます。

(4)受取人

保険金を受け取る人です。

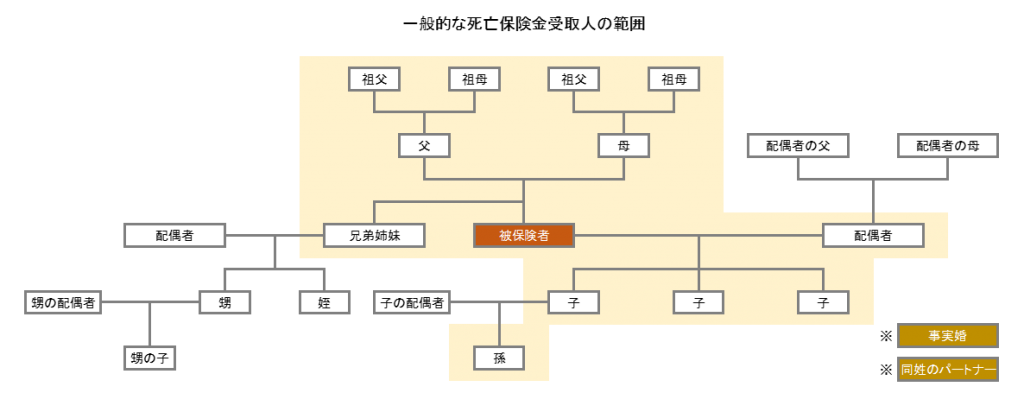

受取人は、誰でも自由に指定できるわけではありません。

基本は、配偶者または二親等(保険会社によっては、三親等)内の血族とされています。

ただし、保険会社によっては、内縁関係、婚約者、同姓のパートナーなどで一定の要件を満たす者を指定できる場合もあります。

また、子ども2人に保険金を渡したい場合など、受取人を複数指定することもできます。

受取人を複数指定する場合は、「子Aに50%、子Bに50%」など、割合で指定します。

同姓のパートナーの場合

要望の高まりを受け、同居期間など一定の条件のもと同性のパートナーを受取人にご指定いただける保険会社が増えてきています。

同性のパートナーに財産を残す場合、相続税がかかることがあります。しかし、相続税の計算については、法定相続人とは異なる取扱いとなる場合があります。

- 配偶者に対する税額の軽減(①1億6千万円または②配偶者の法定相続分相当額のどちらか多い額までは相続税がかからない)が適用されません。

- 死亡保険金を被保険者の相続人以外の人が受け取った場合は、死亡保険金の非課税限度額の取扱いはありません。

- 遺贈等によって財産を取得した人が、被相続人の配偶者や1親等の血族以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。

2.生命保険の課税パターン

【生命保険金への課税】

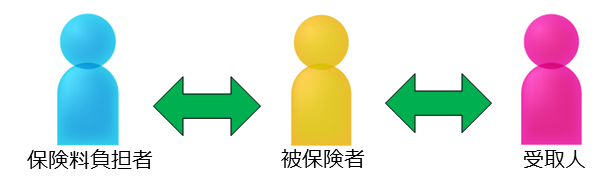

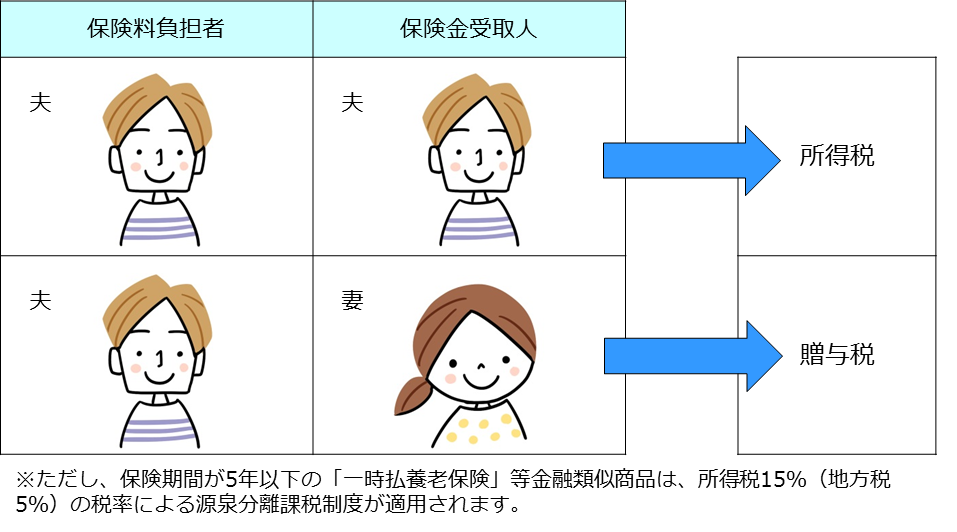

受け取る生命保険金に、どの税金が課税されるのかは、「保険料負担者」、「被保険者」、「受取人」によります。

「契約者」ではなく、「保険料負担者」であることに注意が必要です。

【死亡保険金】

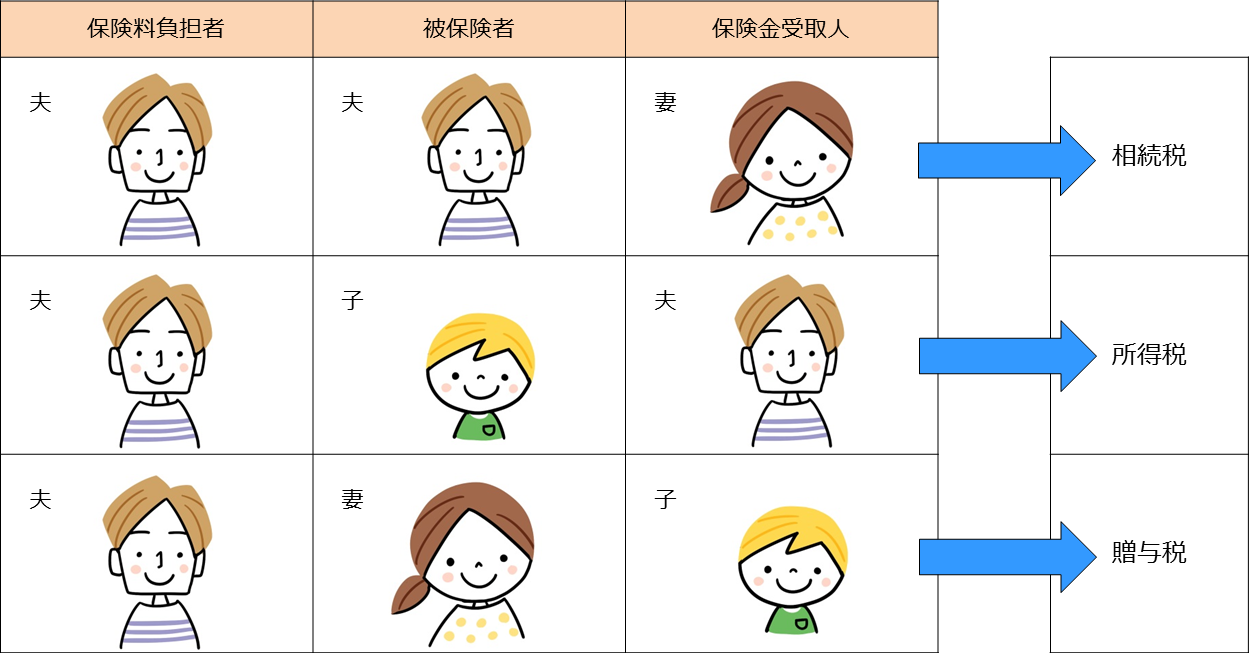

病気や交通事故などで、被保険者が死亡した場合に受け取る死亡保険金には、「相続税」、「所得税」、「贈与税」のいずれかが課税されます。

課税パターンを次の表で確認しましょう。

それでは、死亡保険金におけるそれぞれの課税パターンについて、詳しく見ていきましょう。

①相続税が課税されるパターン

保険料負担者と被保険者が同一で、保険金受取人が保険料負担者以外の家族である場合、相続税が課税されます。

☆相続税が課税されるパターンのポイント

相続税が課税される場合における納税額が、3つのパターンのうちで、一番少なくて済む可能性があります。

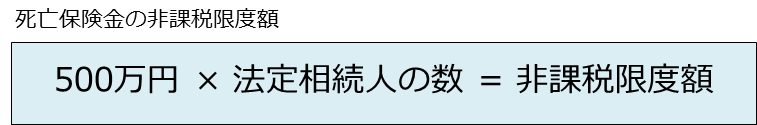

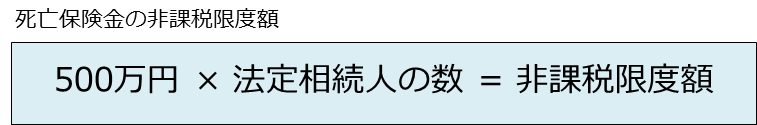

それは、相続税が課税される場合において、保険金受取人が相続人であるとき、受け取る死亡保険金には、非課税枠が設けられているためです。

例)死亡保険金の非課税限度額の計算

夫が死亡して、死亡保険金2,000万円を妻が受け取りました。

相続人は、妻と子2人です。つまり、相続人は全部で3人です。

500万円×3人=1,500万円

→ 妻が受け取る死亡保険金のうち、1,500万円までは非課税です。

したがって、受け取った死亡保険金2,000万円のうち、1,500万円を差引いた500万円に相続税がかかるということです。

生命保険には、遺族の生活を守るという目的があるため、このような非課税枠が認められています。

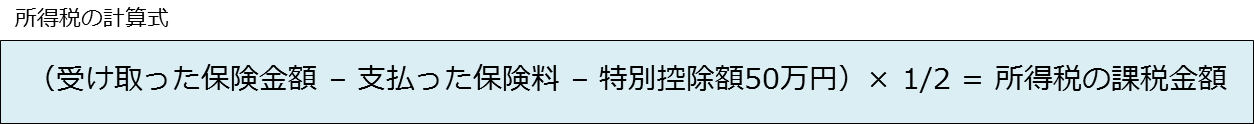

②所得税が課税されるパターン

保険料負担者と保険金受取人が同一である場合、受け取る死亡保険金は一時所得とみなされ、所得税が課税されます。

☆所得税が課税されるパターンのポイント

例)所得税の課税金額の計算

子が死亡して、死亡保険金1,000万円を夫が受け取りました。

支払った保険料は、100万円です。

(1,000万円-100万円-特別控除額50万円)×1/2 = 425万円

425万円分に所得税が課税されます。

所得税が課税されるパターンの場合、所得が上がるため、次の点に注意が必要です。

(1)次年度の住民税や国民健康保険料が増加する可能性がある。

(2)扶養に入っている人は、扶養から外れる可能性がある。

③贈与税が課税されるパターン

保険料負担者と被保険者と保険金受取人がすべて異なる場合は、贈与税が課税されます。

保険料負担者は生存しているものの、別の家族が保険金を受け取る場合、保険金を贈与したとみなされ、贈与税が課税されます。

☆贈与税が課税されるパターンのポイント

贈与税は、課税パターンの中で、一番税負担が重くなる可能性があります。

なるべく贈与税が課税されるパターンを避けて、生命保険の契約をすべきでしょう。

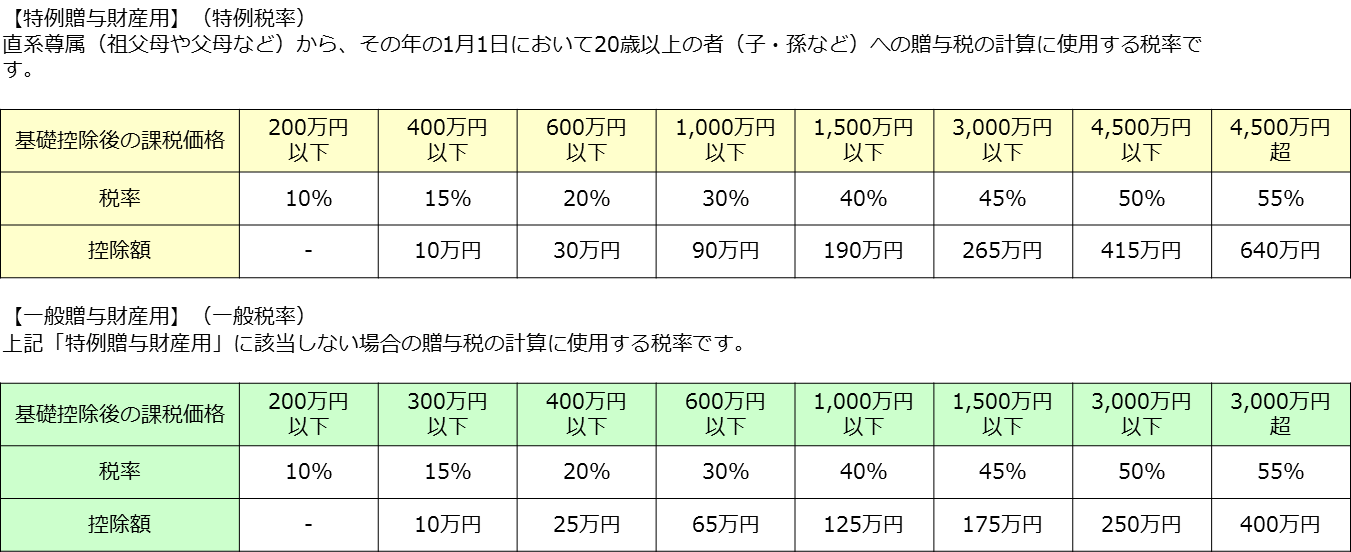

贈与税の計算

贈与税の計算にあたって、110万円の基礎控除があります。

年間(1月1日~12月31日)に贈与された財産の合計から、110万円を差し引きます。

その残りの金額に税率を乗じて贈与税額を計算します。

贈与税の税率は、下表のとおりです。

☆平成27年より「特例贈与財産」と「一般贈与財産」に区分されています。

注意! その年の1月1日において20歳以上ですから、前年に20歳になったか1月1日生まれの者ということです。

例)贈与税の計算

保険料負担者は夫、被保険者は妻、保険金受取人は15歳の子の契約とします。

妻が亡くなり、保険金500万円を子が受け取りました。

この場合、保険料負担者と保険金受取人は親子ですが、子が20歳未満であるため、上記表の一般税率が適用されます。

500万円-110万円(基礎控除)=390万円

390万円×20%-25万円=53万円

53万円の贈与税がかかることとなります。

【満期保険金】

生命保険契約の満期等により受け取る満期保険金には、「所得税」、「贈与税」のいずれかが課税されます。

課税パターンを次の表で確認しましょう。

所得税、贈与税の計算は、上記「生命保険金」の計算方法と同様です。

3.死亡保険金が、「みなし相続財産」となる場合

【相続発生後の死亡保険金について考える】

相続において知っておきたい死亡保険金の特徴が3つあります。

①受取人が死亡保険金を確実に受け取れる

相続において、死亡保険金は、被相続人の死亡によって受け取ることが確定する、「みなし相続財産」となります。

「みなし相続財産」は、受取人固有の財産とされ、遺産分割協議をする必要がありません。

したがって、特定の相続人に相続させたい現預金がある場合、生命保険に換えておけば、確実に指定した受取人に相続させることが可能です。

②他の金融資産と比べて早く受け取れる

上記①のとおり、遺産分割協議を経ずに受取人が受け取れることから、死亡保険金は、相続開始後、手続きを速やかに行えば、他の金融資産と比べて早く受け取ることができます。

死亡保険金の請求は、被相続人の加入していた生命保険会社に必要書類を提出することで行うことができます。

死亡保険金の請求の際の必要書類とは、次のとおりです。

- ・生命保険会社所定の請求書

- ・医師の死亡診断書又は死体検案書

- ・被保険者の住民票

- ・受取人の戸籍謄本

- ・受取人の印鑑証明書

- ・保険証券 等

※生命保険会社によって、必要書類が異なります。実際のお手続きの際には、加入している生命保険会社へお問い合わせください。

請求後は、1週間~1ヶ月程度で受取人に死亡保険金が支払われます。支払までの期間に幅があるのは、書類に不備等があった場合に時間を要するためです。不備の内容によっては、1ヶ月以上かかる場合もあります。

死亡保険金は、相続手続きで発生する諸費用や残された家族の生活費に、充てることができます。

③死亡保険金の非課税枠が使えます

死亡保険金を「相続税」が課税されるよう契約する場合は、次の非課税枠があります。

まとめ

死亡保険金には、「相続税」、「所得税」、「贈与税」のいずれかが課税されます。

どの税金が課税されるかは、「保険料負担者」、「被保険者」、「保険金受取人」を誰にするかによって決まります。「契約者」ではなく、「保険料負担者」である点に注意しましょう。

今回の記事でお伝えした、それぞれの課税パターンのポイントを押さえておくとよいでしょう。