取得費加算制度とは、相続により取得した土地、建物、株式などを、一定期間内に譲渡した場合、相続税額のうち一定金額を譲渡資産の取得費として加算することができる制度です。

この制度は、「多くの土地を相続したが、納税するための現金はあまり持っていない」といった相続の場合、非常に有効なものでした。

しかし、平成26年度税制改正にて、一部内容が改正されました。この改正によって、加算できる金額が縮小されました。つまり、税負担が重くなるということです。

制度や改正に関する内容について、詳しく見てみましょう。

☆☆参考☆☆相次相続における控除制度はこちら

◆立て続けに相続が発生!二重課税の負担を減らす相似相続控除とは

1.取得費加算とは

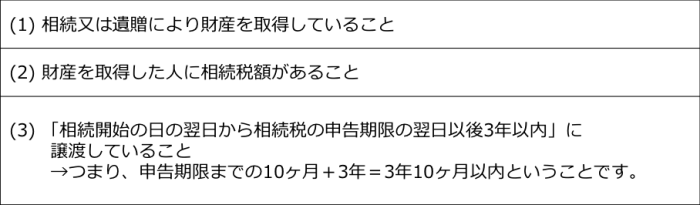

相続または遺贈により財産を取得をした個人(その相続または遺贈につき相続税額がある者に 限る)が、相続開始から 3 年 10 か月以内に、その相続財産を譲渡した場合には、その譲渡所得の計算上控除する取得費に、譲渡した財産に対応する相続税額を加算することができます。

相続で取得した相続財産を相続から 3 年 10 か月以内に売却する場合、譲渡にかかる税金(所得税、住民税)について、一定の金額を減額して計算することができるという制度です。

2.取得費加算制度導入の背景

なぜ、取得費加算制度は導入されたのでしょうか?

相続税を払うには、当然お金が必要です。相続税を払うためのお金を用意するために、被相続人から相続した土地を売却することがあります。

土地を売却すると、売却したことで入るお金(譲渡益)に対して、税金がかかります。

この税金を譲渡所得税といいます。

しかし、相続した土地は、すでに相続税を払っています。土地を売却して、その譲渡益に対して、さらに課税となると税金の負担が大きすぎます。

そこで、税金の負担を減らすために、取得費加算制度が導入されました。

平成27年の税制改正

取得費加算制度は、平成27年1月1日より改正されています。

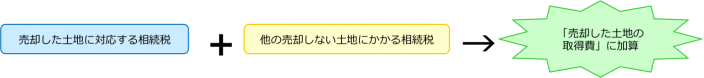

改正前

売却した土地に対応する相続税だけでなく、他の売却しない土地にかかる相続税も売却した土地の取得費に加算でき、土地を多く相続した場合には、譲渡所得税がゼロになるケースもありました。

改正後

相続した土地を売却した場合に、納めた相続税を取得費に加算できるのは、「売却した土地に対応する相続税だけ」となります。

3.取得費加算の要件

4.取得費の計算方法

譲渡にかかる所得税等は、売却金額(譲渡収入)からその財産の取得に要した金額(取得費)お よび譲渡に要した費用(譲渡費用)を控除した利益部分(譲渡所得)に対して課税されます。

相続税の取得費加算は、譲渡した財産に対応する相続税額を取得費に加算できるため、その 分所得金額が低くなり、譲渡にかかる所得税等も少なくなります。

取得費の算式

例)相続財産2億円、相続税額2,000万円、譲渡資産1億5,000万円の場合、取得費に加算できるのは

2,000万×(1億5,000万÷2億)=1,500万円となります。

取得費への加算限度額

この特例により取得費に加算される相続税額が、譲渡収入から取得費及び譲渡費用の合計額を控除した残額を超える場合には、その超える部分の金額は控除する事が出来ません。

※相続税の取得費加算を適用する事により、譲渡所得をマイナス(譲渡損失)にする事はできません。

5.特例を受けるための手続き

・この特例を受ける為には、この特例を受けようとする年分の所得税の確定申告書にこの特例を受けようとする旨を記載します。

※所得税の申告書に『措置法第39条』と記載します。

・相続税の取得費加算の計算に関する明細書を添付する必要があります。

まとめ

財産の状況から考えて、手元の預金だけでは相続税が払えず、相続財産を売却しなければなら ないことが想定される場合には、譲渡税に注意が必要です。