相続財産と一口に言っても、土地建物から貴金属にいたるまで、現金に換算できるものは総てが相続財産となります。

しかし、それらの財産を相続するという視点から見てみると、違った見え方に変わります。

また、相続税の納税を考えると現金化の難易度から不動産対策の重要性も見えてきます。

今回は、『相続財産』そのものに目を向けて、その特徴などを見ていきましょう。

1.相続財産には様々な物がある

2.相続財産を分別してみよう

3.遺産分割を前提に考える財産とそうでない財産

4.物納することができる財産

1.相続財産には様々な物がある

日本の相続では、その大半を不動産が占めると言われますが、実際にはどうでしょうか?

確かに、金額に換算すると不動産の占める割合が大きいことは確かですが、処理しなければならなかったり、分けたりしなければならない物の方がはるかに多かったりします。

その他に相続税がかかる財産

①被相続人から死亡前3年以内に贈与により取得した財産

相続や遺贈で財産を取得した人が、被相続人の死亡前3年以内に被相続人から財産の贈与を受けている場合には、原則としてその財産の贈与された時の価額を相続財産の価額に加算します。

②相続時精算課税の適用を受ける贈与財産

被相続人から、生前、相続時精算課税の適用を受ける財産を贈与により取得した場合には、その贈与財産の価額(贈与時の価額)を相続財産の価額に加算します。

相続税のかからない財産

相続税のかからない財産相続税がかからない財産のうち主なものは次のとおりです。

- 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物。

- 学校や社寺仏閣を承継する人などが相続や遺贈によって取得した財産で公益事業に使われることが確実なもの。

- 心身障害者共済制度に基づいて支給される給付金を受ける権利。

- 相続によって取得したとみなされる生命保険金のうち 500万円に法定相続人の数を掛けた金額までの部分。

- 相続や遺贈によってもらったとみなされる死亡退職金のうち 500万円に法定相続人の数を掛けた金額までの部分。

- 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの。

- 国又は地方公共団体や公益事業を行う特定の法人に寄附したもの。

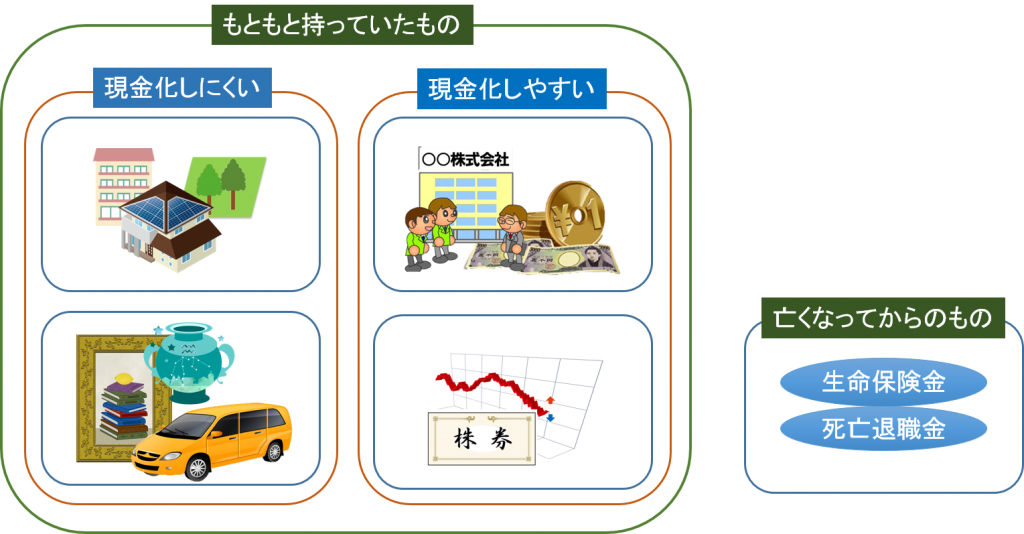

2.相続財産を分別してみよう

様々な相続財産をいくつかの視点から分別して見ましょう。

ポイントは・・・

現金化しやすいもの

現金化しにくいもの

もともと亡くなった人が持っていたもの

亡くなったことで手に入るもの

3.遺産分割を前提に考える財産とそうでない財産

分ける必要のない財産を上手に活用する

特定の相続人に特定の財産を遺したい場合には、遺言や信託といった方法もありますが、分ける必要のない財産を特定の相続人に渡す方法があります。

遺産分割協議を必要としない『みなし相続財産』

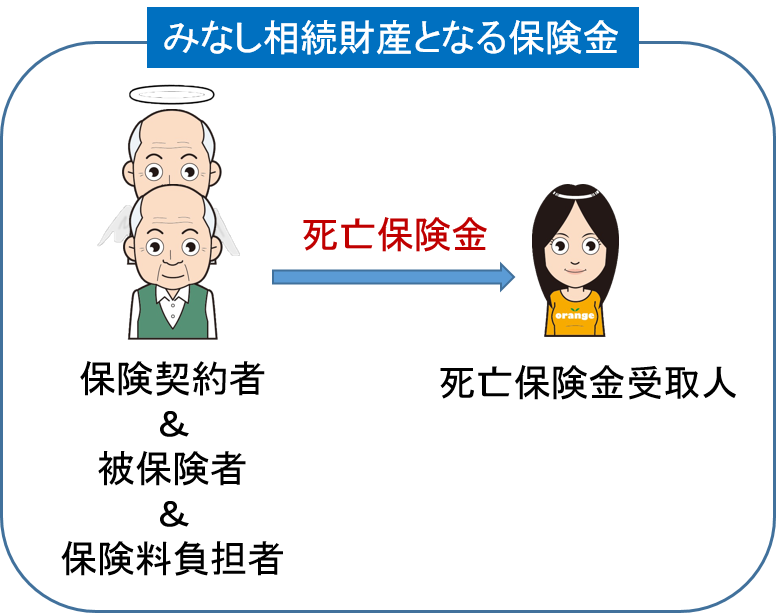

「本来の相続財産」とは、被相続人がもともと所有していた財産のこと、「みなし相続財産」とは、被相続人の死亡を原因として、相続人等が受取る財産のことをいいます。

「本来の相続財産」は、遺産分割協議の対象ですが、「みなし相続財産」は、「本来の相続財産」と違って、遺産分割協議の対象ではありません。

自分が加入する生命保険の活用

ごくごく一般的と思われる生命保険の加入ですが、ポイントは死亡保険金を受取らせたい相続人と受取らせる金額もしくは割合を明確にしておくことです。

この場合、『死亡保険金』がみなし相続財産となります。

※死亡保険金の非課税限度額 500万円×法定相続人数を使うことができます。(ただし、受取る相続人が相続放棄の場合を除く)

保険料だけを負担する保険の活用

年齢や健康上の問題でご自身が被保険者とる生命保険に加入できないようなケースでも、保険料のみ負担することで、特定の相続人に財産を遺すことが可能になります。

ポイントは、受取らせたい相続人を契約者にすることと、一時払い終身保険のような解約返戻金のもどる率が大きい保険を選ぶことです。

この場合保険料負担者が亡くなると生命保険の『解約返戻金相当額』がみなし相続財産となります。

※死亡保険金の非課税限度額は適用できません。

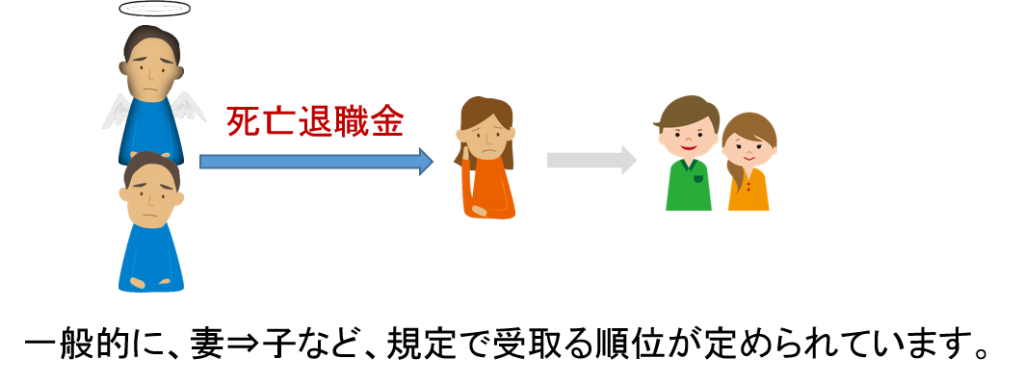

死亡退職金を受給する

死亡退職金のうち、死亡後3年以内に支給が確定したものは、みなし相続財産として相続税の課税対象となります。

①一般企業の従業員の場合(規定によって支給されない場合もあります)

従業員が死亡した場合、就業規則や退職金規定にもとづいて、死亡退職金が支払われますが、誰を受取人とするかは、それぞれの会社の規定で定められています。

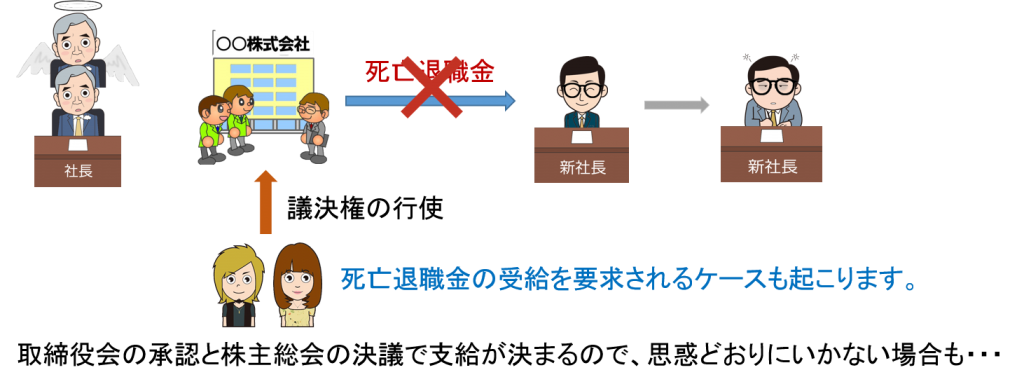

②企業の役員の場合

企業の役員が死亡した場合は、規定に定められている場合は規定に則って、そうでない場合は取締役会の合議に基づいて、その金額と受給者を承認し、株主総会で決議することになります。

ポイントは、役員の場合は従業員の場合と違い、受取人を指定することができることです。

相続財産を遺産分割という視点から見てみると意外な状況が見えてくることがあります

みなし相続財産の活用は、特定の相続人に財産を遺す有効な手法ですが、注意しないと『遺産分割』とならなくて困るケースやあてにしていたのに財産を取得できないようなケースも出てくることがあります。

亡くなったことで手に入るものしかなかったら・・・

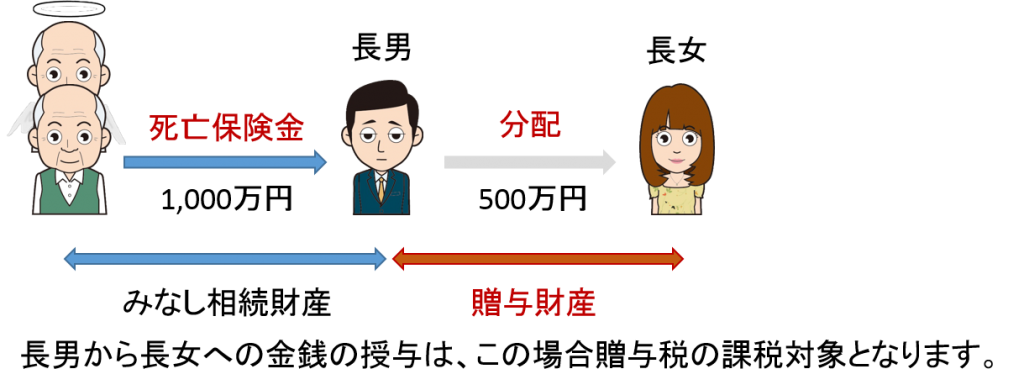

手元に遺された財産は、生命保険金しかないということも考えられますが、もしその生命保険金の受取人が、長男の一人に指定されていたらどうなるのでしょう?

※保険契約者=被保険者は、被相続人で保険料負担者も被相続人の場合とします。

なんで?と思われますが、そもそも、このような契約形態の場合、死亡保険金は『遺産分割』を必要としない財産であることは、前述のとおりです。

言い換えると、長男は、遺産分割することなく、死亡保険金(1,000万円)を受取って、他に財産が無ければ、相続は完了ということになります。

このようなことにならないためには、あらかじめ死亡保険金の受取人を複数指定して、割合もしくは金額を指定するか、受取人ごとに保険に加入するようにします。

生前贈与で自社株を取得していた場合・・・

自社株の生前贈与を受けた相続人は死亡退職金で相続税の納税資金を準備することも考えられますが、もし議決権の過半数を他の相続人が持っていたらどうなるのでしょう?

死亡退職金の払出しは、取締役会の承認と株主総会での決議が必要となるため、必ずしも納税資金を必要とする相続人が、死亡退職金を取得できるとは限りません。

このような事態が予想される場合には、あらかじめ議決権の過半数を保有できるように生前贈与を行っておくか、納税資金を必要とする相続人を受取人とする生命保険に加入するなどの対策が必要になります。

4.物納することができる財産

相続税は、自分の財産も含めて現金(もしくは相当する株式、保険等の有価証券など)で納付することが原則ですが、『延納』によっても金銭で納付することが困難な場合には、相続財産による物納が認められています。

☆☆参考☆☆延納と物納に関してはこちら

◆現金ですぐに払えない?! 相続税対策を有利に進める延納と物納を使う条件とは

納税手段 ⇒ 現金>延納>物納

延納

相続税が財産に対する課税であるという特殊性から、相続人自身の将来の収入や将来における遺産の売却収入等により、長期間の分割納付により納税しなければならない場合があります。

このような事態を想定して、相続税の延納制度が認められています。

物納できる財産

①相続した財産であること ②日本国内にあること

※相続人が元から所有していた財産は、物納にあてることはできません。

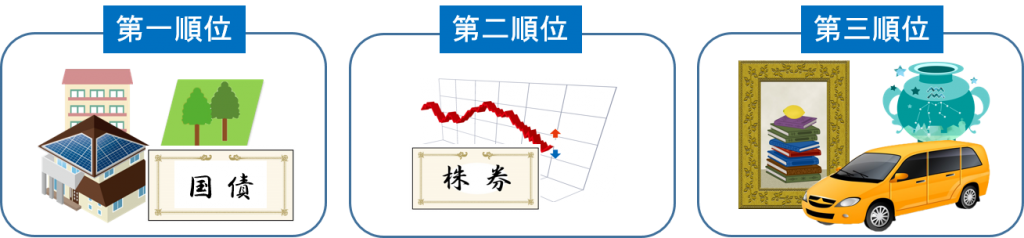

物納の順位

第1順位 国債、地方債、不動産、船舶

第2順位 社債、株式、証券投資信託又は貸付信託の受益証券

第3順位 動産

※平成29年度税制改正により、物納の順位・範囲が変更されています。詳細は以下の改正内容をご確認ください。

平成29年4月1日より物納の順位・範囲が変更

税制改正により、物納の順位、範囲が次のとおり変更されました。

まとめ

財産を相続という観点から見てみると、つぎのように分類することができます。

不動産等の換金性の低い相続財産が多い場合などは、相続発生後に相続人の資金繰りを圧迫することになることは容易に想像できます。

そこでまず、財産を分類整理することが、相続対策の第一歩ということができます。

ステップ1

- 相続税がかかるもの

- 相続税がかからないもの

ステップ2 相続税がかかるものをさらに分けると

- 換金しやすいもの

- 換金が難しいもの

- もともと亡くなった人が持っていたもの(本来の相続財産として遺産分割の対象となります)

- 亡くなったことで手に入るもの(みなし相続財産とよばれ遺産分割の対象となりません)

ステップ3 納税手段として 現金>延納>物納

- 物納できるもの

- 物納できないもの

範囲の見直し.png)