中小企業の経営承継は、雇用の確保や地域経済活力維持の観点から極めて重要です。

しかし、中小企業の経営承継における課題の一つとして、自社株等にかかる多額の税負担があります。

この課題を解決するため、平成20年に「中小企業における経営の承継の円滑化に関する法律」(経営承継円滑化法)が制定され、「非上場株式等についての贈与税・相続税の納税猶予制度」が生まれました。また、平成27年には大幅な適用条件の緩和等があり、その活用機会は大きく広がりました。

今回は、改めて相続税の納税猶予制度について見てみましょう。

☆☆参考☆☆贈与税の納税猶予に関する記事はこちら

◆自社株贈与の切り札か?!贈与税の納税猶予制度

相続税の納税猶予制度の概要

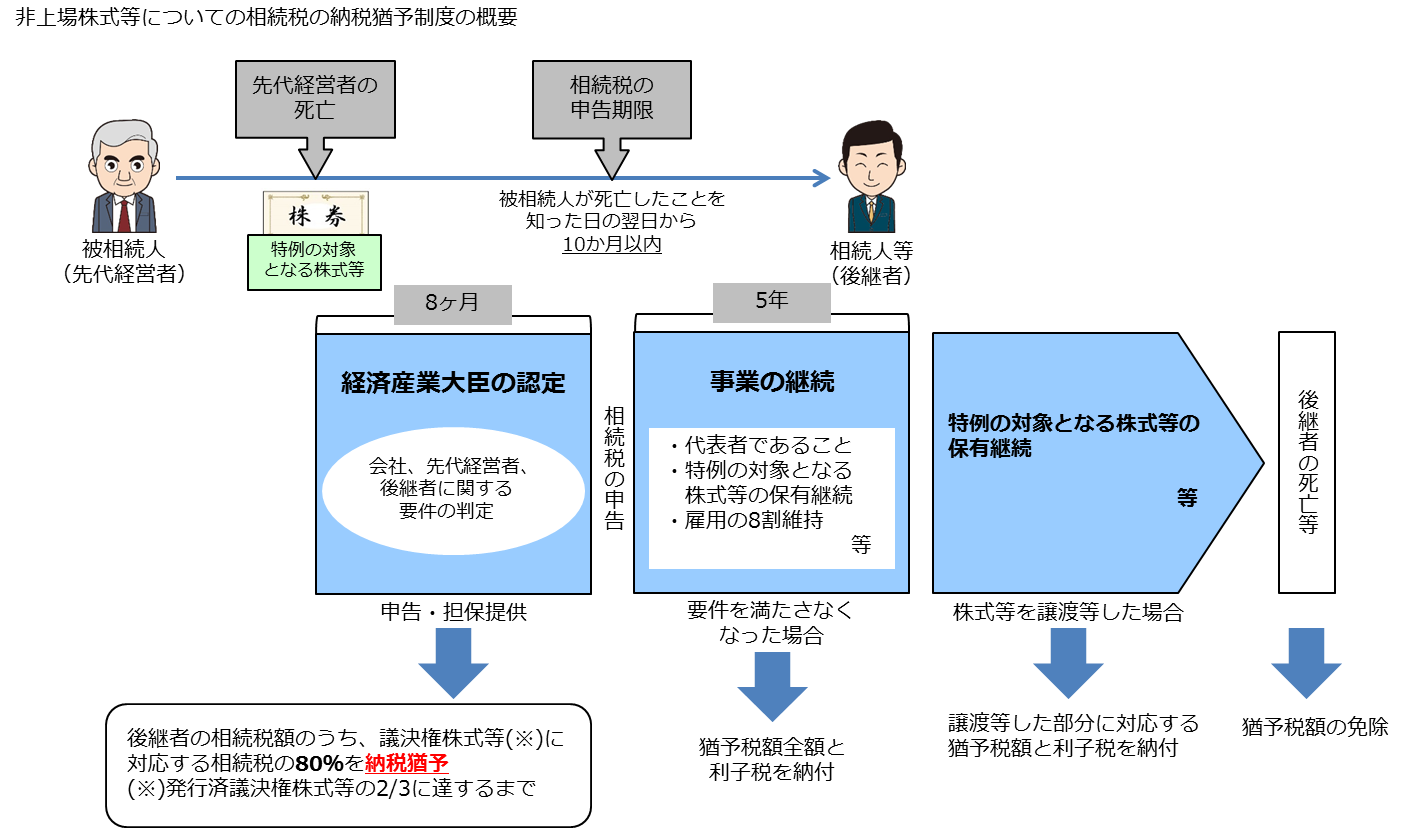

非上場株式等についての相続税の納税猶予制度は、後継者である相続人等が、相続等により都道府県知事の認定を受けた非上場会社の株式等を被相続人から取得し、その会社を経営していく場合には、その後継者が納付すべき相続税のうち、その株式等の一定の部分に係る課税価格の80%に対応する相続税の納税が猶予され、後継者の死亡等により、納税が猶予されている相続税の納付が免除される制度です。

平成30年度税制改正による特例措置の創設

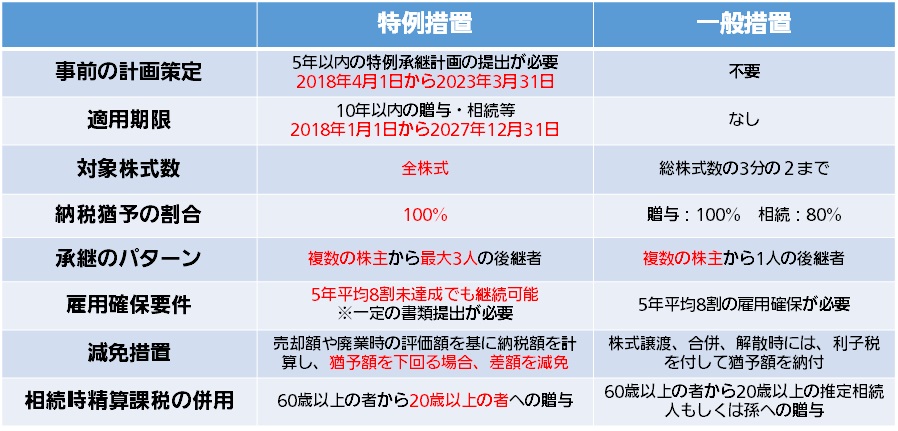

平成30年度税制改正では、これまでの措置(以下「一般措置」と呼ばれることになります。)に加え、10年間の措置として、納税猶予の対象となる非上場株式等の制限(総株式数の最大3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等がされた特例措置(以下「特例措置」といいます。)が創設されました。

納税が猶予される株式等の一定の部分とは

一定の部分とは…相続開始前からすでに保有していた議決権株式等を含めて、その会社の発行済完全議決権株式の総数等の3分の2に達するまでの部分をいいます。

特例措置

贈与・相続とも、対象株式数の上限を撤廃し全株式を適用可能に。また、納税猶予割合も100%に拡大。

平成30年の特例措置

黄金株がある場合

黄金株とは、会社の合併などの議案を否決できる特別な株券のことで、拒否権つき株式ともいいます。この株式は原則として1株だけ発行できます。

この株式を後継者以外の者が保有する場合には、納税猶予は適用できません。

平成29年度税制改正による認定事務の管轄変更

これまで、非上場株式等に係る贈与税・相続税の納税猶予制度の認定事務は、経済産業大臣が行っていました。

改正により、2017年4月1日以降は都道府県知事に移譲されています。

[1] 相続開始から相続税の申告期限まで

~都道府県知事の認定、申告書の作成・提出~

都道府県知事の認定を受けるための一定の要件とは

非上場株式等についての相続税の納税猶予制度の適用を受けるためには、下表の「会社」、「先代経営者」、「後継者」の主な要件を満たさなければなりません。

☆参考☆ 非上場株式等についての納税猶予の改正内容に関する記事

◆これだけは知っておきたい自社株(非上場株式等)の納税猶予制度

会社の主な要件

経営承継円滑化法で定める中小企業であること

経営承継円滑化法の対象となる「中小企業者」の範囲は、中小企業基本法上の「中小企業者」を基本としていますが、業種の実態を踏まえ、政令によりその範囲を拡大しています。

対象となる「中小企業者」の範囲は、次の表のとおりです。

※その上で概ね3年以上事業を営んでいるなどの要件があります。

適用対象とならない会社

適用対象外となる会社は、具体的に次のとおりです。

①医療法人、社会福祉法人、弁護士法人、税理士法人、監査法人、NPO法人など

②「風俗営業等の規制及び業務の適正化等に関する法律」(風営法)上の風俗関連特殊営業(ソープランド、テレクラなど)に該当する事業を営む会社

③資産保有型会社

⑤資産運用型会社

⑥その中小企業者の特別子会社(その会社及びその代表者とその同族関係者が50%超の議決権を有する場合のその会社)が上場会社等、大法人等又は風俗会社の場合

※一般の風俗営業には、パチンコ、ゲームセンターなどの遊技場やバーなども含まれますが、「性風俗関連」ではないので適用対象となります。

先代経営者である被相続人の主な要件

後継者の主な要件

担保の提供

相続税の申告書の提出期限までに非上場株式等納税猶予税額及び利子税の額に見合う担保を提供する必要があります。

なお、特例の適用を受ける非上場株式等の全てを担保として提供した場合には、非上場株式等納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

相続税の納税猶予制度を受けるための手続き

都道府県知事の認定

先代経営者に相続が発生してから8ヶ月以内に、会社は都道府県知事の認定を受ける必要があります。

認定申請書の提出にあたって、次の添付書類が必要となります。

認定書を添付して相続税の申告

後継者は、相続税の申告期限までに、上記①で交付を受けた認定書を添付して、相続税の申告書を提出します。

相続税の申告の際に、申告書の他に必要となる主な書類は、次のとおりです。

[2] 納税猶予期間中

~事業の継続、非上場株式等の継続保有等~

納税猶予が打切られる「一定の場合」とは

①上表の「○」に該当した場合

納税が猶予されている相続税の全額と利子税を併せて納付します。

②上表の「△」に該当した場合

納税が猶予されている相続税のうち、譲渡等した部分に対応する相続税と利子税を併せて納付します。

③上表の「☆」に該当した場合

引き続き納税が猶予されます。

都道府県への報告や税務署への届出が必要

申告期限後、経営承継期間(原則として、申告期限の翌日から同日以後5年を経過する日までの期間)は、都道府県に報告書を、税務署には継続届出書を提出しなければなりません。

経営承継期間経過後は、3年に1回税務署へ継続届出書を提出します。

<2019年度税制改正>

2019年度税制改正により、以下の要件緩和等が行われました。なお、この改正は、特例制度についても同様に適用されます。

①一定のやむを得ない事情により認定承継会社等が資産保有型会社・資産運用型会社に該当した場合においても、その該当した日から6月以内にこれらの会社に該当しなくなったときは、納税猶予の取消事由に該当しないものとします。

②非上場株式等の贈与者が死亡した場合の相続税の納税猶予の免除届出の添付を不要とする等、手続の簡素化が行われました。

[3] 後継者の死亡等

~「免除届出書」・「免除申請書」の提出~

後継者の死亡だけでなく、次に該当する場合には、「免除届出書」、「免除申請書」を提出することにより、納税猶予されている相続税の納税が免除されます。

まとめ

平成26年2月末時点で、相続税の納税猶予の認定件数は、521件と発表されています。企業者規模の内訳をみると、従業員数が20人以下が49%、21人以上が51%となっており、小規模企業者、中規模企業者ともに利用している状況です。

また、贈与税の申告期限から1年後時点における雇用状況を見ると、約96%の企業が、雇用の維持を確保しています。

この制度は、平成25年、平成27年に要件の一部緩和が行われていて、さらに使いやすくなりました。

各要件や手続きについて細かく定められており、複雑な制度の内容に見えますが、時系列に一つ一つポイントを押さえていくと理解しやすいでしょう。

☆参考☆ 非上場株式等についての納税猶予の改正内容に関する記事

◆これだけは知っておきたい自社株(非上場株式等)の納税猶予制度