相続対策の手法として、「一般社団法人」、「信託」を活用する動きが加速しています。

その一方で、平成30年の税制改正により、一般社団法人等に関する相続税・贈与税の見直しが行われ、一定の歯止めがかかることとなりました。

「一般社団法人」を「信託」における財産の受託者として活用するとは・・・?

☆☆参考☆☆信託に関する活用事例はこちら

◆目からウロコの相続対策 信託の人気活用事例7選

1.一般社団法人・一般財団法人

2. 一般社団法人で活用される信託とは

3. 一般社団・財団法人と信託を組み合わせた利用法

1.一般社団法人・一般財団法人

・一般社団法人・一般財団法人の設立

・一般社団法人の運営資金としての基金

・一般社団法人・一般財団法人の活用

・一般社団法人を利用した租税回避とその防止策

一般社団法人・一般財団法人とは?

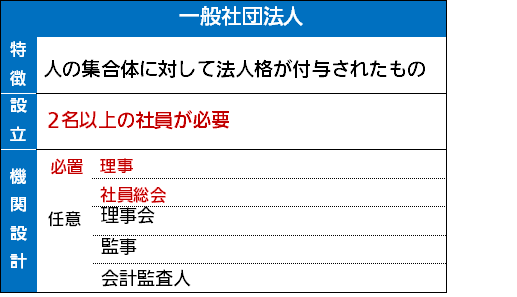

一般社団法人

一般社団法人とは、人の集まり、構成員の集合体に法人格が与えられたものをいいます。一般社団法人の特徴としては、資本金、出資者、株式が存在しない点、事業目的に制限がない点などが挙げられます。

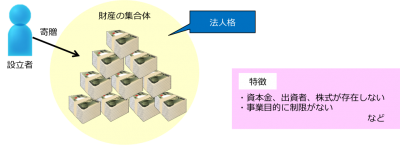

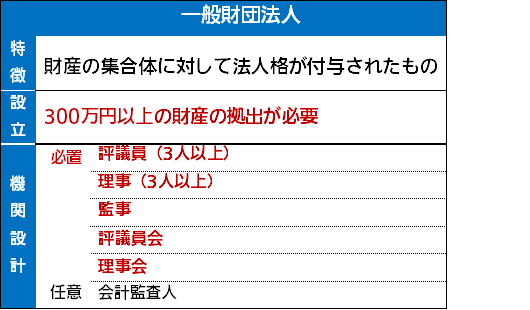

一般財団法人

一般財団法人とは、設立者に寄贈された財産の集合体に法人格が与えられたものです。一般社団法人同様、資本金、出資者、株式が存在しない特徴があります。しかし、法人格が与えられているのは、財産自体であり、構成員はその財産を設立者の意思に基づいて管理を担います。

また、評議員と理事が意思決定を担いますが、自由な意思決定が行えるわけではなく、あくまでも設立者の目的に添った意思決定が行えるに過ぎません。設立者の意思を実現するため、財団の目的と評議員の選任方法の変更は原則として行えない事になっています。

一般社団法人・一般財団法人の設立

一般社団法人

一般財団法人

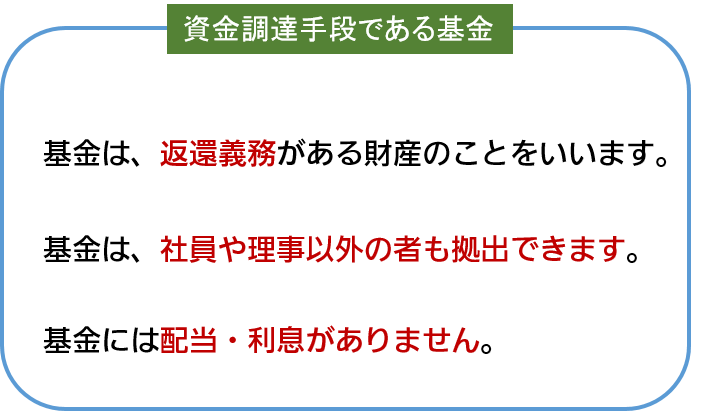

一般社団法人の運営資金としての基金

一般社団法人は、定款に定めをすることによって、基金制度を採用することができます。

基金制度は、剰余金の分配を目的としないという一般社団法人の基本的性格を維持しつつ、その活動の原資となる資金を調達し、その財産的基礎の維持を図るための制度です。

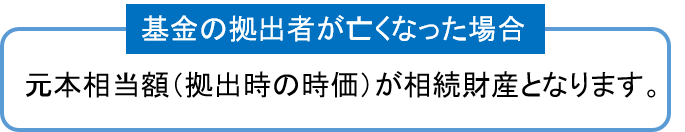

なお、一般社団法人は、持分が存在しないため、相続税や贈与税から財産を切り離すことができますが、基金に関しては、基金を拠出した者の相続財産となります。

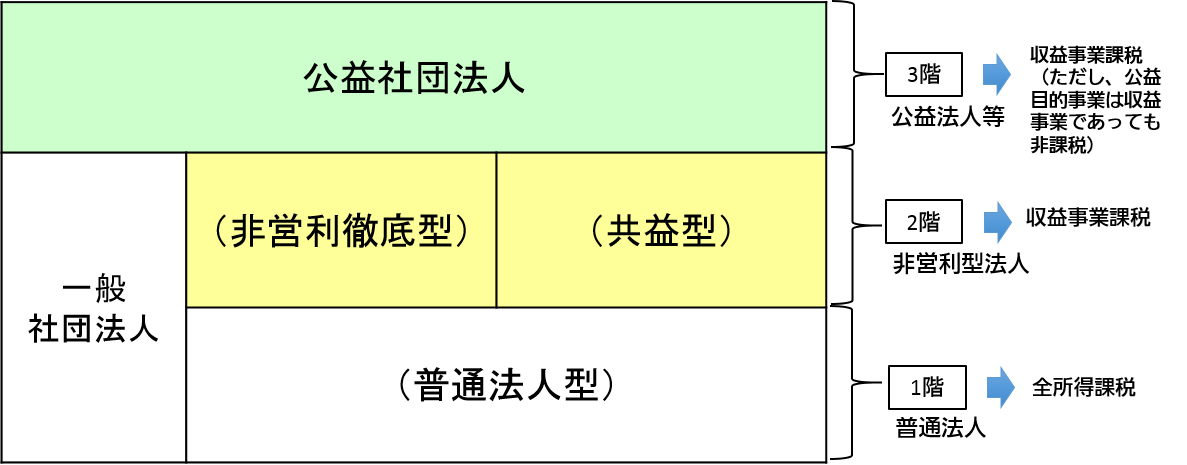

一般社団法人・一般財団法人の区分と法人税課税

一般社団法人は、株式会社と同様に全所得課税(非営利型・公益型以外の一般社団法人)が基本ですが、特定の者に利益を与えないなど、非営利性が徹底されていたり、同窓会などの受け皿として共益的な活動を目的としている場合(非営利型一般社団法人)には、公益法人と同様、収益事業のみを課税範囲とすることができます。

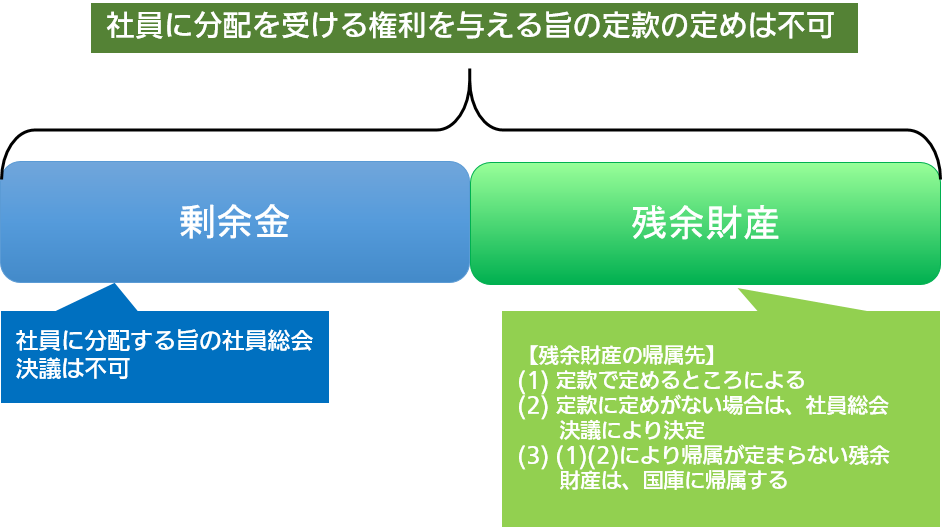

一般社団法人の剰余金・残余財産の分配について

一般社団法人の解散時の残余財産については、定款で設立者や社員と定めることはできませんが、定款に定めておかなければ、解散時の社員総会によることになりますので、設立者や社員に帰属させることが可能といえます。

一般社団法人・一般財団法人の活用

内部留保金に相続税課税を受けません・・・平成30年税制改正でまった!

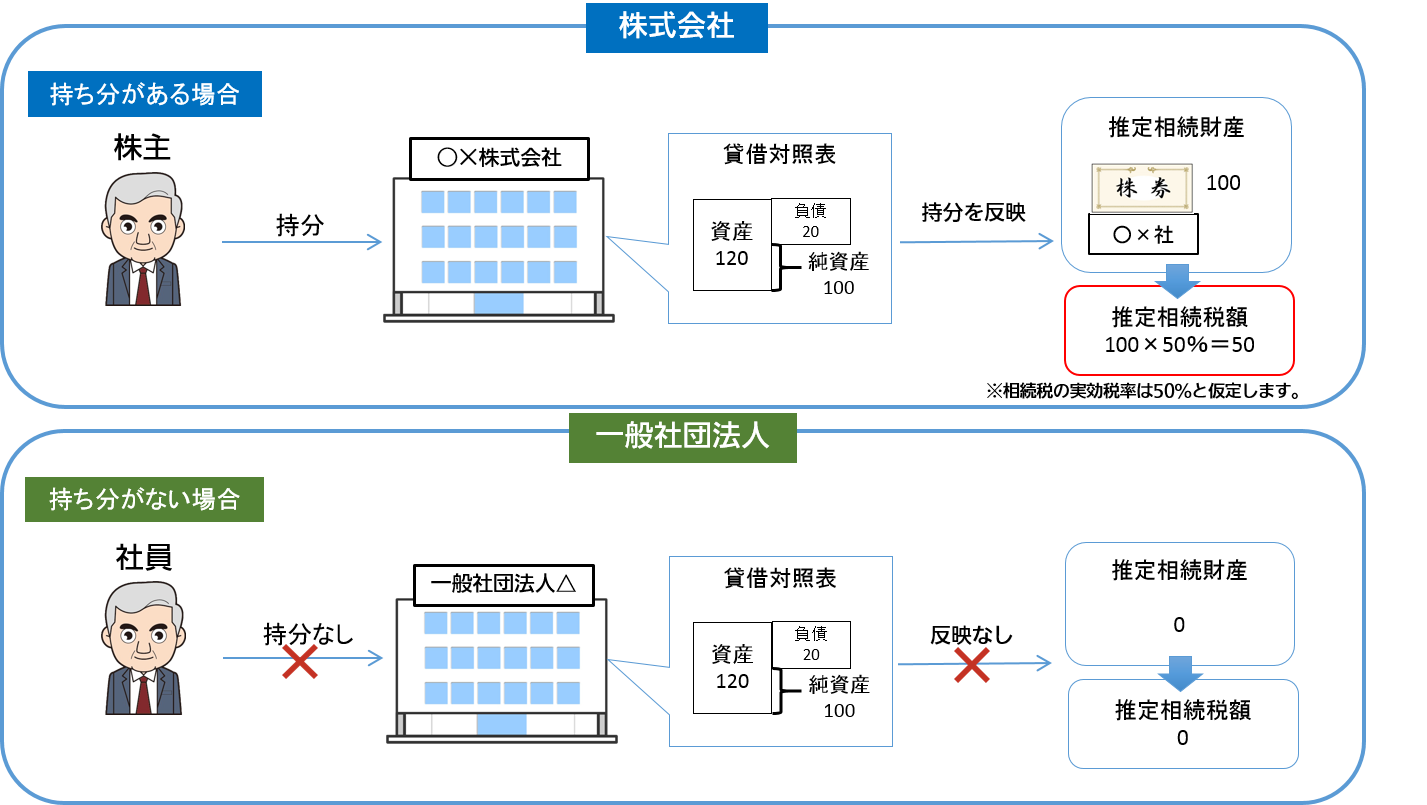

一般社団/財団法人の「資本金、出資者、株式が存在しない」という特徴によって、法人が所有する財産は、持分が存在しないこととなり、相続税や贈与税から財産を切り離す事が出来ます。

また、資本金や株式が存在しないことで、稼得した留保利益も社員や設立者に帰属せず、相続税の対象外になります。

こうした特徴から、一般社団/財団法人を活用すれば、非課税で資産を相続させる事が出来るとされてきました。

一般社団法人等に対する課税の適正化

平成30年度税制改正により、一般社団法人又は一般財団法人(公益社団法人等、非営利型法人その他一定の法人は除く。)に財産を移転することによる課税逃れを防止するため、贈与税・相続税の適正化が図られました。

一般社団法人に対する贈与に対して贈与税が課されない用件の明確化

相続税法施行令33条3項(以下参照)の要件のうち、すべてを満たす場合には、贈与税が課税されない、となりました。

これまでは、課税されないとされる要件の全てに該当しないといけないのか、一つでも該当すればるよいのかが、明確でなかったため、改正により明確化されました。

<相続税法施行令33条3項>

・運営組織が適正であり、定款等において役員等のうち親族等の数がそれぞれの役員等の数のうちに占める割合がいずれも3分の1以下とする旨の定めがあること

・財産を贈与もしくは遺贈した者等又はその親族等に対し、財産の運用や事業運営に関し特別の利益を与えないこと

・定款等において、法人が解散した場合にその残余財産が国等に帰属する旨の定めがあること

・法律に違反する事実、仮装隠蔽等をしている事実その他公益に反する事実がないこと

この改正は平成30年4月1日以降に贈与又は遺贈により取得する財産に係る贈与税又は相続税について適用されます。

平成30年4月1日より一般社団法人等に対する相続税の見直し

平成30年度税制改正により、一般社団法人等にも相続税が課税される場合があります。

特定一般社団法人等の理事が死亡した際には、一定の金額を被相続人から遺贈に取得したとみなし、特定一般社団法人等に相続税が課されます。

課税対象となる理事に該当するかどうかは、相続開始の直前のみならず、理事でなくなった日から5年を経過していない者も含まれます。

特定一般社団法人

特定一般社団法人等とは、以下の要件のいずれかを満たす一般社団法人等をいいます。

同族理事とは?

対象となる同族理事とは次の者をいいます。

① 被相続人の配偶者

② 被相続人の3親等内の親族

③ 被相続人と事実上婚姻関係と同様の事情にある者

④ 被相続人の使用人等

⑤ ③④と生計を一にしているこれらの者の配偶者又は3親等内の親族

⑥ 被相続人が会社役員となっている他の法人等の会社役員又は使用人

この改正は、原則として平成30年4月1日以後の一般社団法人等の理事の死亡に係る相続税について適用します。

ただし、平成30年4月1日前に設立された一般社団法人等については、令和3年(2021年)年4月1日以後の一般社団法人等の理事の死亡に係る相続税について適用することとなります。

課税対象額

死亡した同族理事からの遺贈により取得したものとみなされる金額

純資産額の計算方法

特定一般社団法人等の財産の合計から、次の金額を控除します。

①債務

②国税又は地方税

③被相続人に対して支払う死亡退職金

④基金

⑤信託の受託者として有するもの

⑥被相続人から遺贈により取得したもの

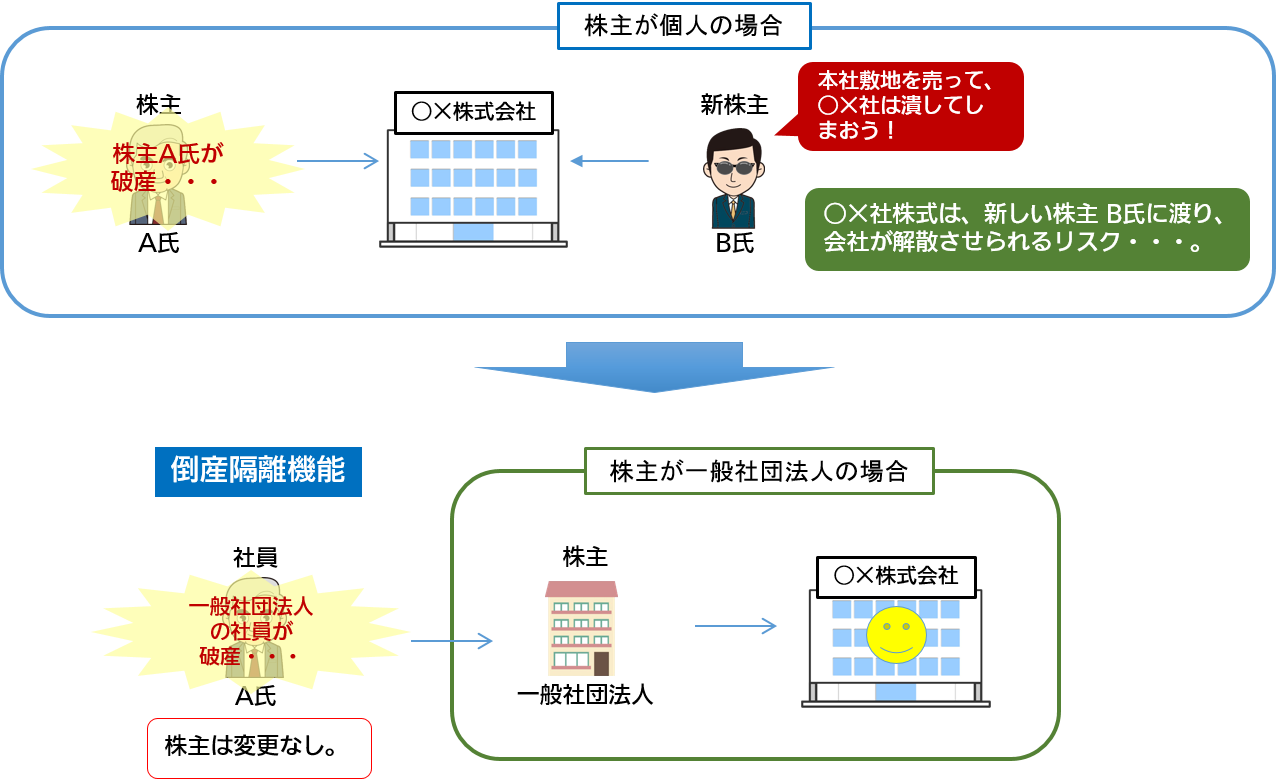

倒産隔離機能があります

個人が自己破産したとき、株式会社方式の場合は、個人が所有する株式も破産財団に含まれてしまいます。

しかし、一般社団法人の場合は、株主が存在せず、法人の存在は個人とは全く切り離されているため、オーナーの財産とは明確に区分され、所有財産を倒産隔離することができます。

一般社団法人を利用した租税回避とその防止策

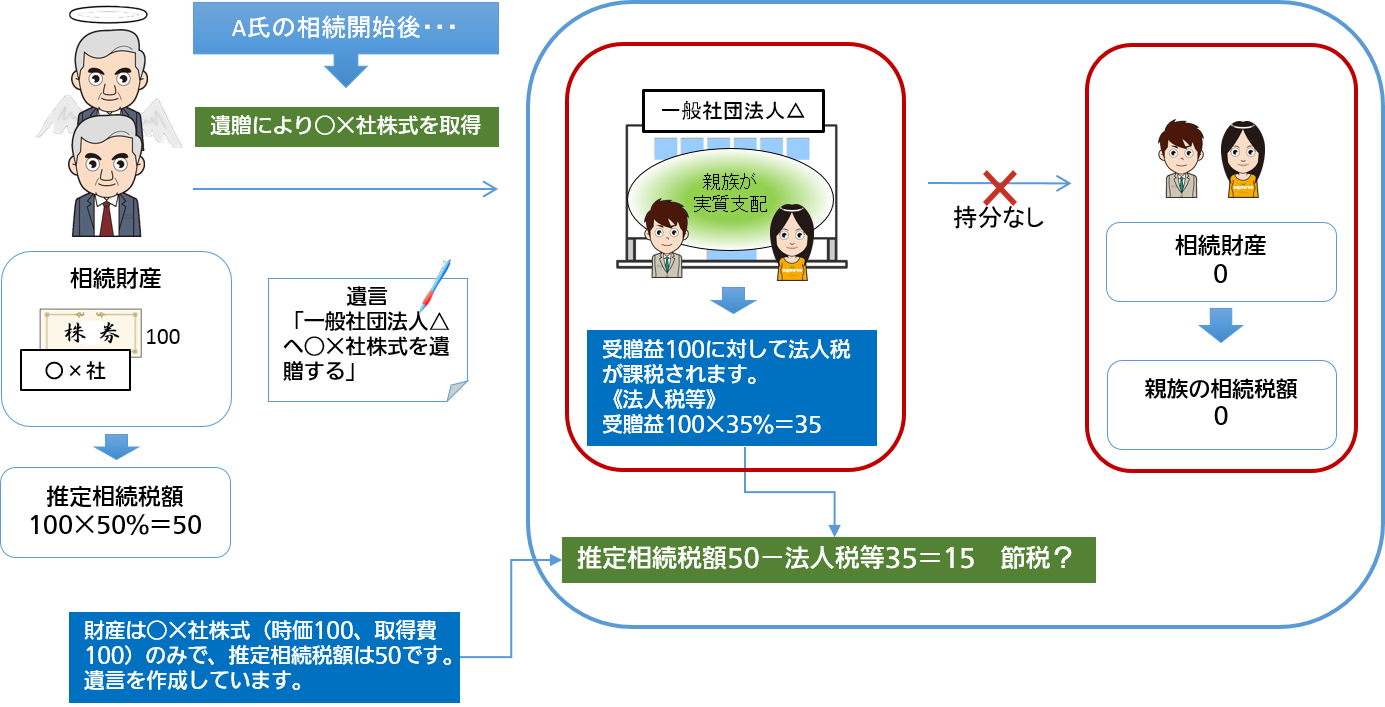

相続税がゼロになる?

以下のようなケースで、個人が保有する株式を一般社団法人に遺贈してしまうと、相続税の納税義務者は、個人のみですので、親族は財産を相続していないということから、相続税はゼロとなるのでしょうか・・・?

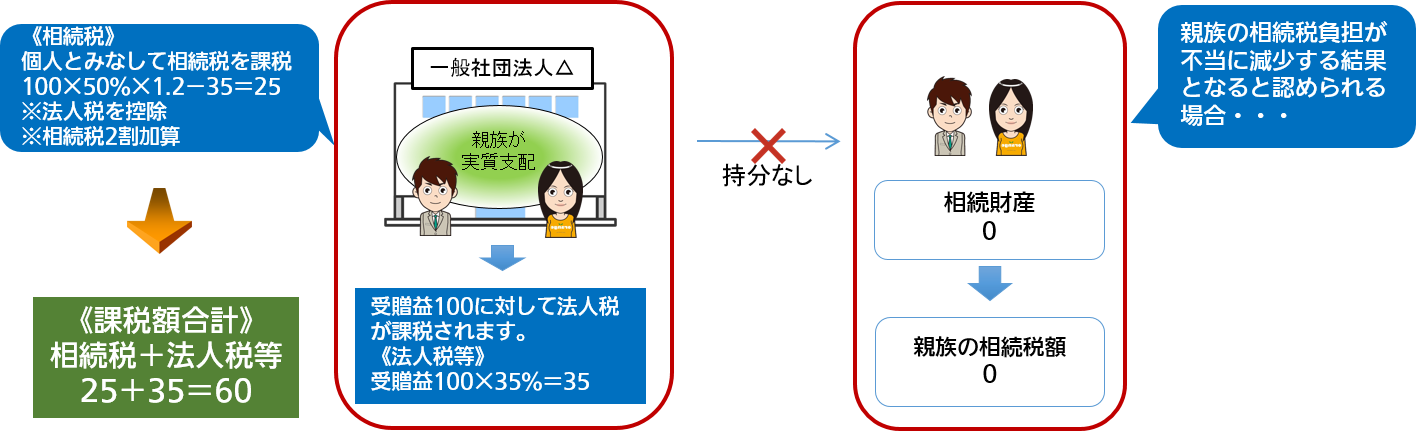

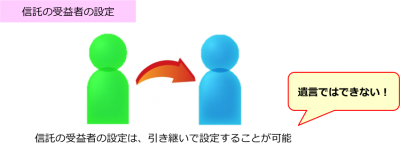

租税回避防止規定

親族の相続税負担が不当に減少する結果となると認められる場合には、法人を個人とみなして相続税を課税すると規定されています。

2. 一般社団法人で活用される信託とは

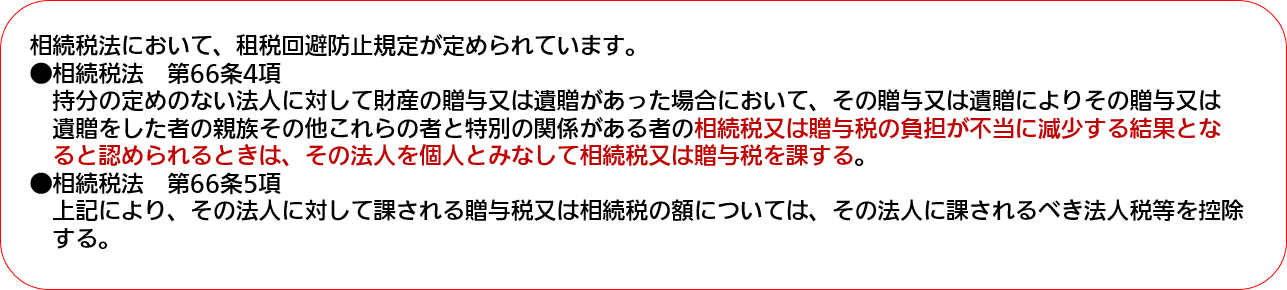

信託とは、委託者が持つ財産を受託者に管理を託し、その財産から生じる利益を受益者に取得させる制度です。

信託は法人格を持たず、信託財産は受託者の人格を借り、受託者が当事者として法律行為を行うこととなります。受託者は受益者のための管理を行うために、信託財産の譲渡を受けます。

信託された財産は受託者の財産とは、分別隔離して保管されますので、独立した信託財産を構成するため、受託者が倒産しても、信託財産は保全されます。

相続における信託の活用

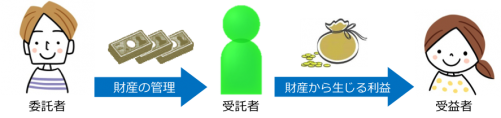

信託の受益者の設定は、引き継いで設定することが出来ます。例えば、「最初の受益者を子とし、その子が亡くなった場合は孫とする。」といった設定が可能です。

こうした受益者を連続して設定することは、遺言では出来ないので、信託を利用するメリットといえます。

信託については、良き受託者を得ることが肝要ですが、これを身内に設定することで上手な財産の管理を行うことができます。

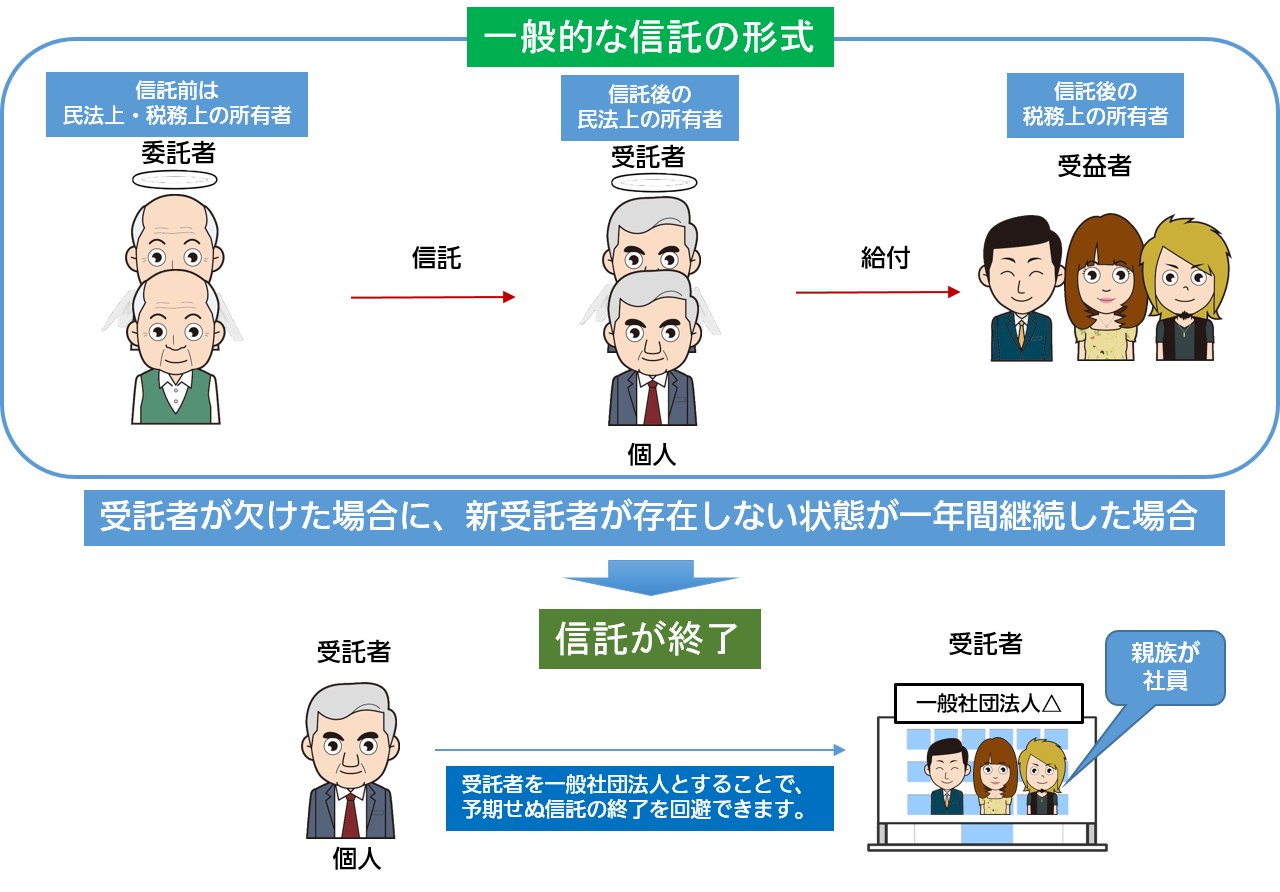

3. 一般社団・財団法人と信託を組み合わせた利用法

相続人全員が所属する一般社団・財団法人を設立し、設立した法人を受託者とする信託を締結すれば、相続人全員による法人を通じた資産管理が可能となります。

また、個人が受託者の場合、受託者に万一のことがあって、新受託者が存在しない状態が一年間継続した場合には、信託契約が終了します。

これにより、「信託資産と個人資産が混同してしまう」「信託財産の収支の管理も不完全となってしまう」等の、特定の相続人が管理する場合の危険を回避する事が出来ます。