遺言は、遺す者の思いをどこまで実現できるでしょうか?

家族の財産を未来にむかって、積極的に遺していきたい。

そんな思いを実現できるのが、信託かもしれません。

これまで「こんなことができるのか!」という使い方に焦点をあてて、ご紹介してまいりましたが、今回は「民事信託」の基本を詳しくみていこうと思います。

☆☆参考☆☆信託の活用事例はこちら

◆目からウロコの相続対策 信託の人気活用事例7選

1.これまでの信託と民事信託との違いとは?

2.信託の登場人物と役割を理解しよう

3.信託と課税を理解しよう

4.信託の変更と終了が活用のポイント

信託は思いを伝える遺言書

遺言には、「思い」を書くことはできても実現できないことがたくさんあります。

その「思い」を実現することができるのが信託です。

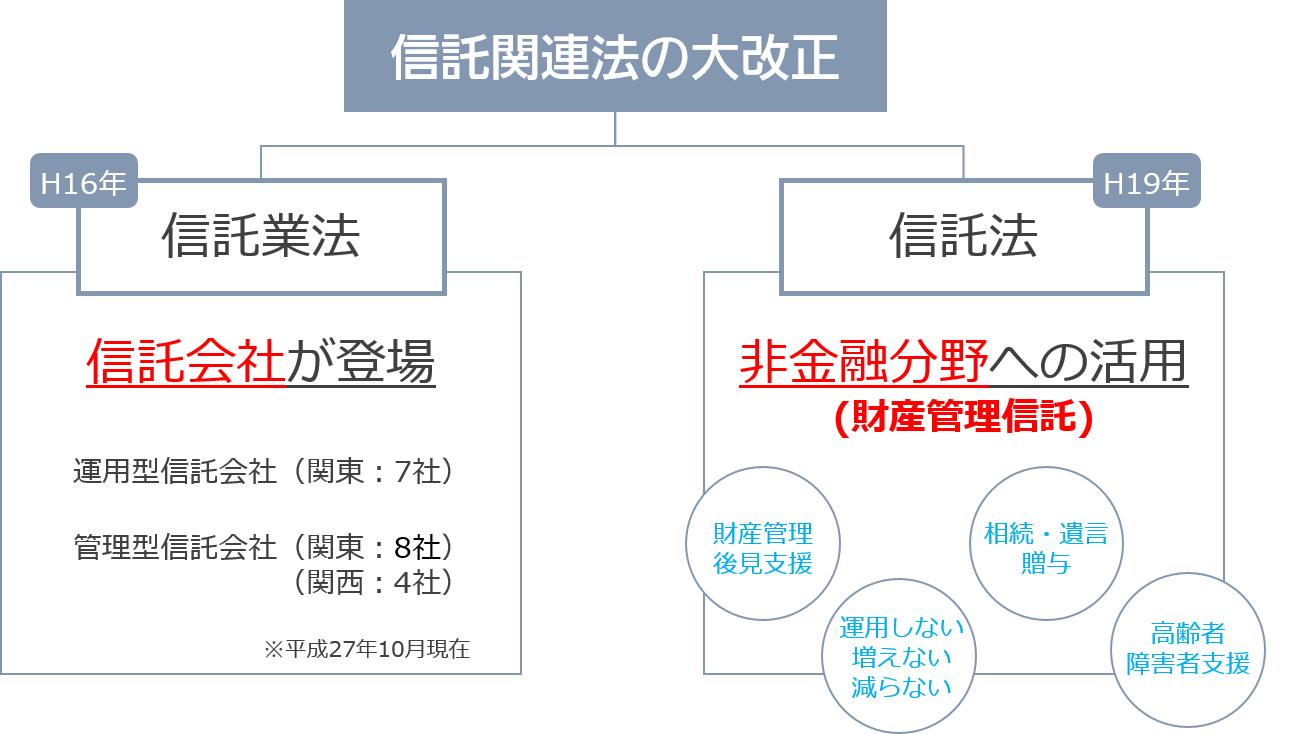

1.これまでの信託と民事信託との違いとは?

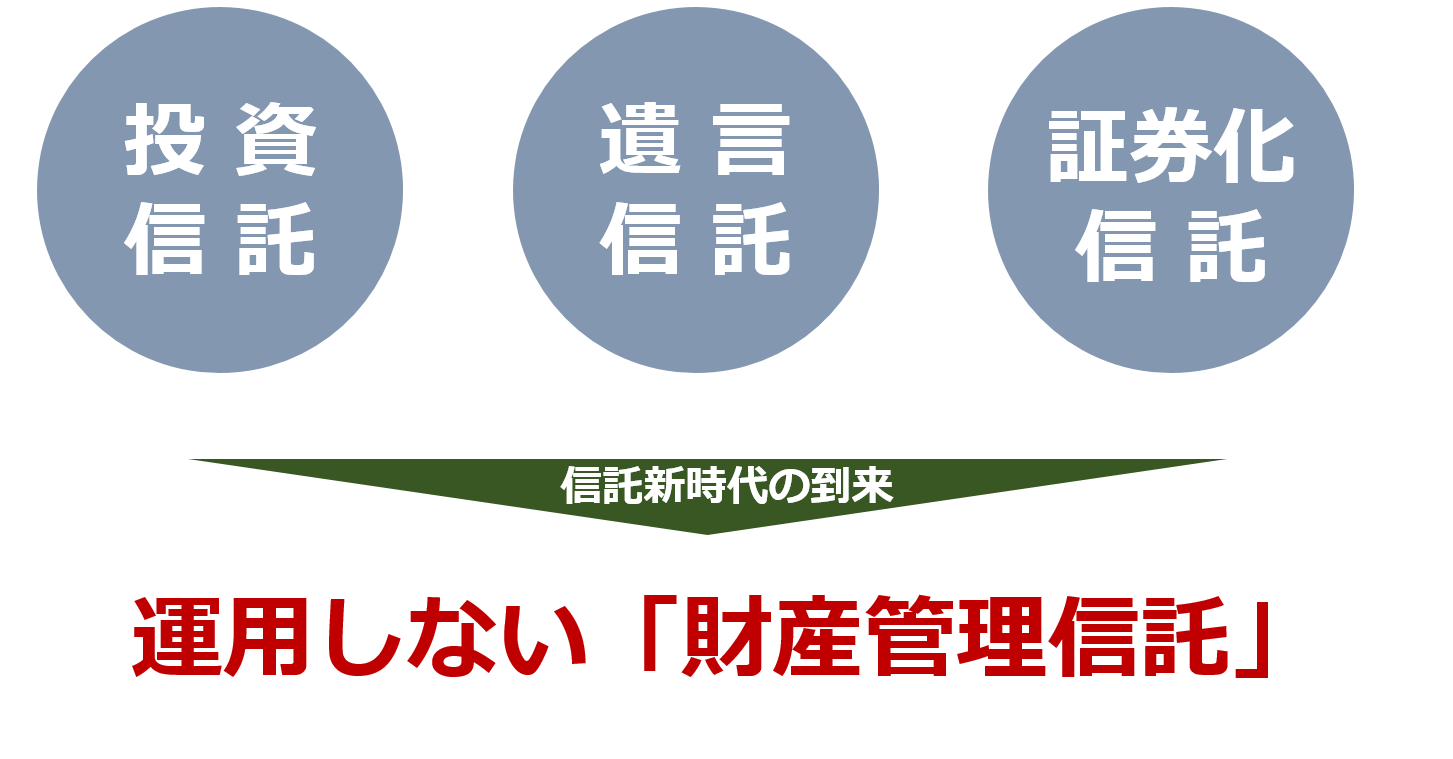

これまでの信託は、「投資信託」であったり、「証券化信託」あるいは「遺言信託」といったものでした。

これが、信託業法と信託法の改正によって、『財産管理信託』が登場し、大きく変わりました。

従来の信託のイメージ

新しい信託の時代が到来

既存の信託銀行の枠にとらわれない、新しい信託活用へのみちが開かれました。

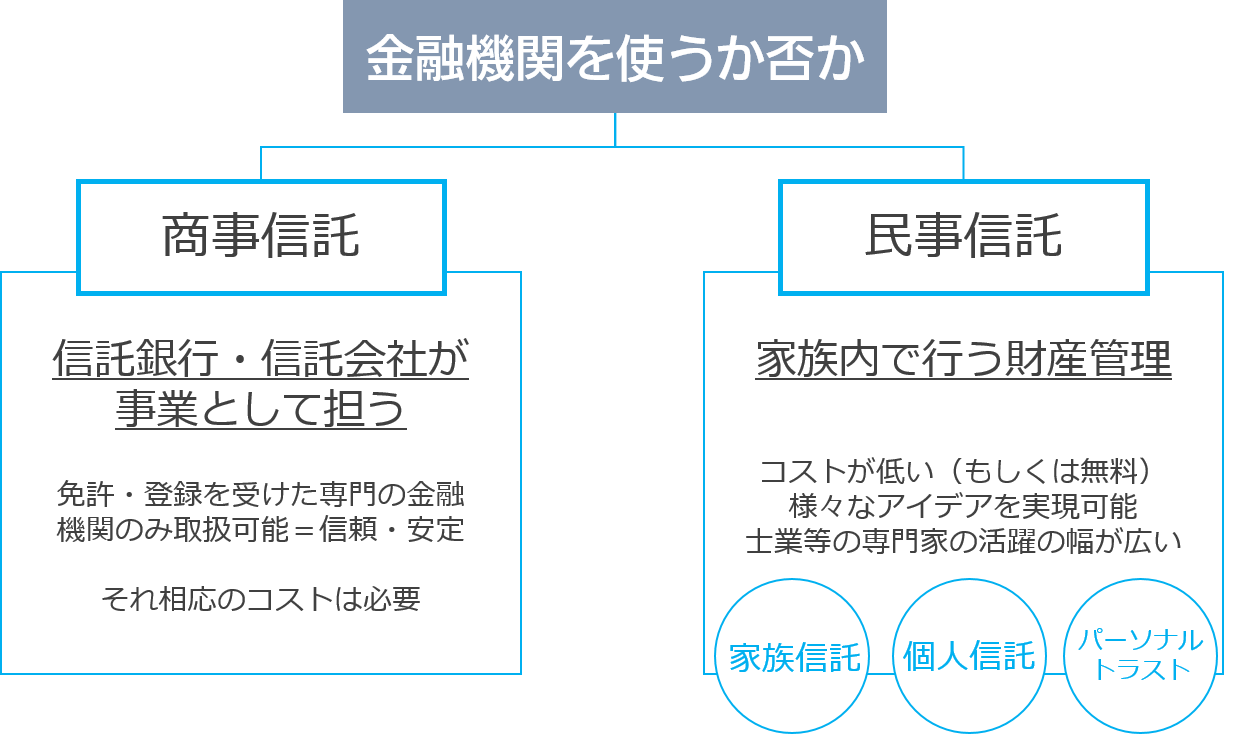

「財産管理信託」の二つの選択肢

民事信託の活用によって、これまでにない自由な発想の財産管理が生まれる可能性がでてきました。

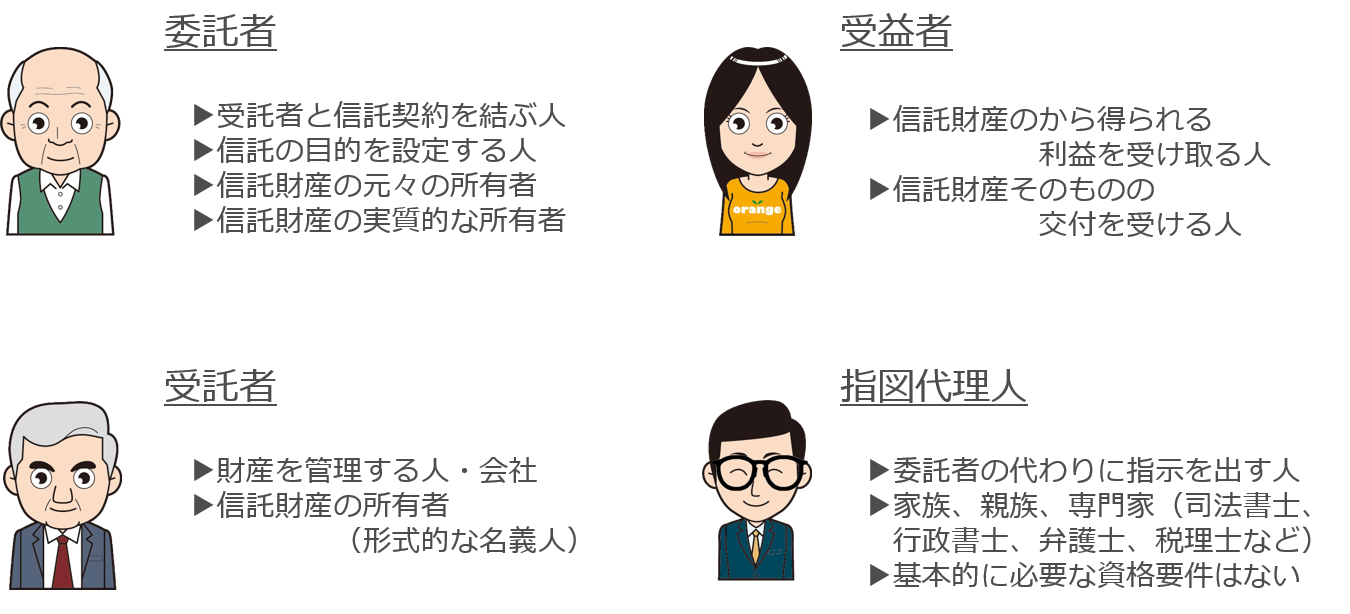

2.信託の登場人物と役割を理解しよう

民事信託の登場人物と役割を理解することで、使い方の可能性が見えてきます。

4人の登場人物

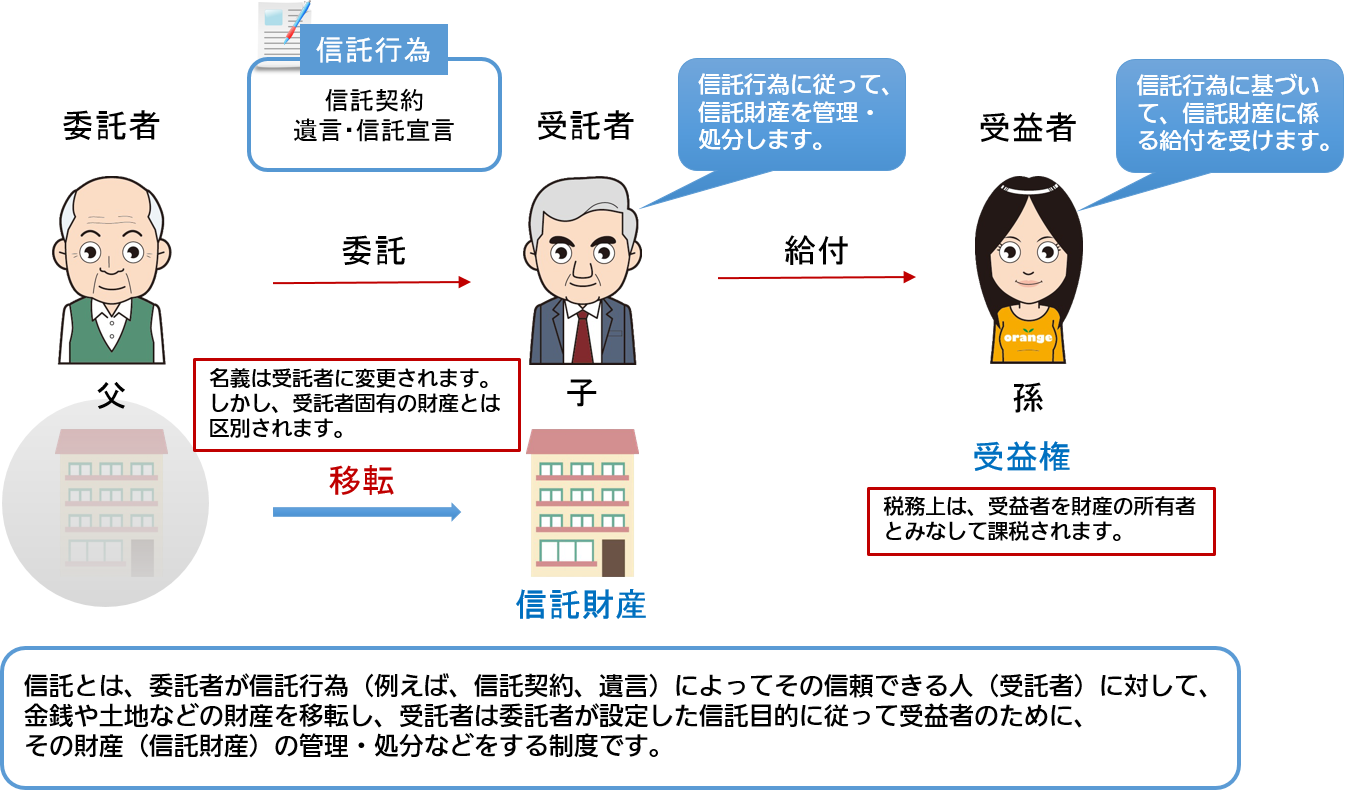

信託の基本的なしくみ

信託の3つの形態

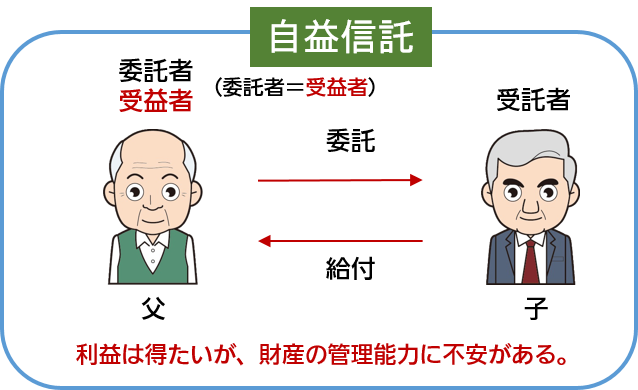

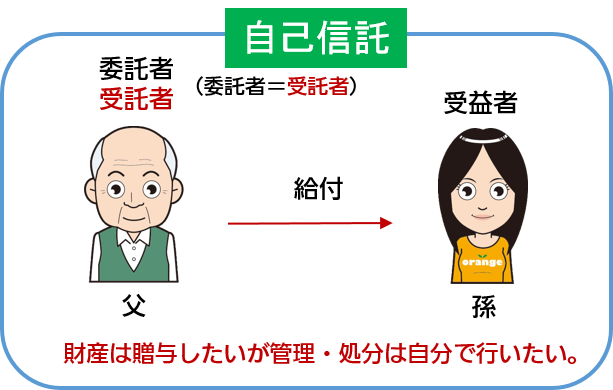

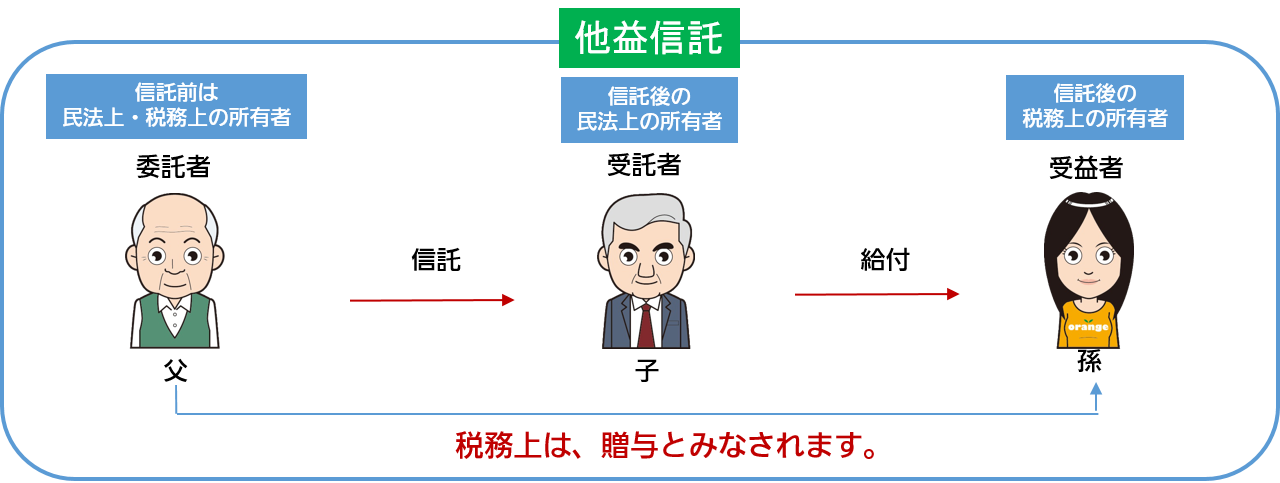

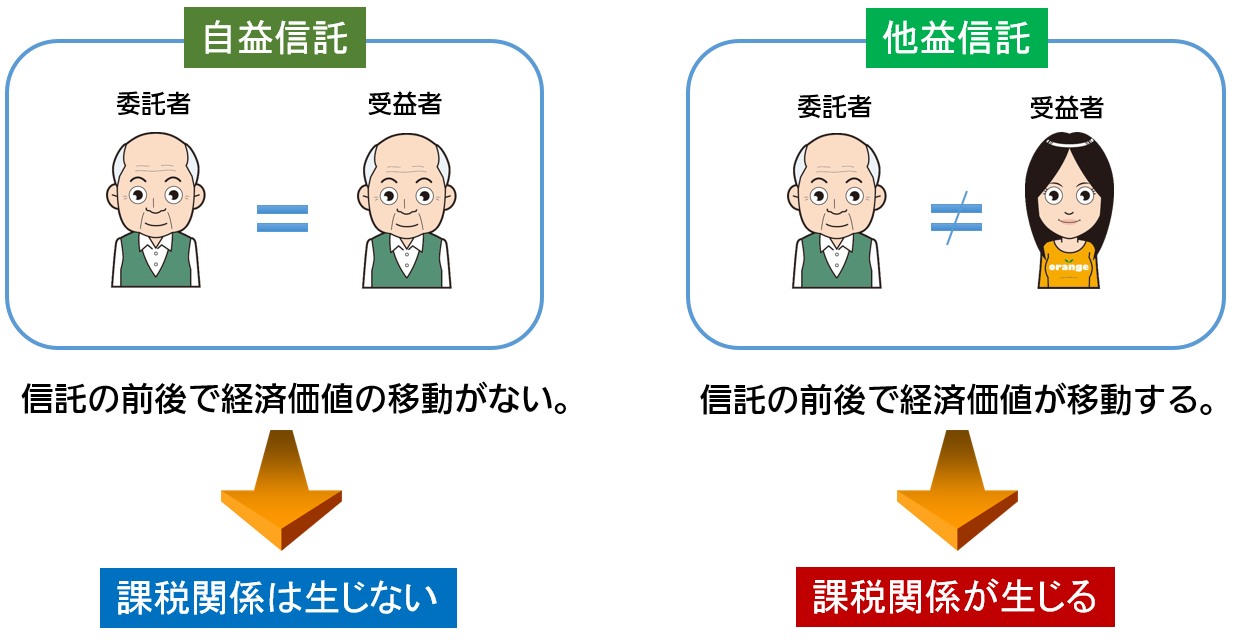

信託には、大きく分けて二つ、自分が受益者となる⇒自益信託と他人が受益者となる⇒他益信託とに別れ、さらに自分が委託者=受託者となる自己信託に区分されます。

3.信託と課税を理解しよう

信託制度を活用する場合、課税が発生するかどうかは、信託の効力発生時、受益者の変更時、そして信託の終了時に起こる経済価値の移動に注目する必要があります。

信託の効力発生時

信託の効力発生時は、信託前後の経済価値の移動で課税が判定されます。死亡が原因で効力が発生する『遺言信託』などは、相続税が、生前に経済価値が移動すれば、贈与税が課されます。

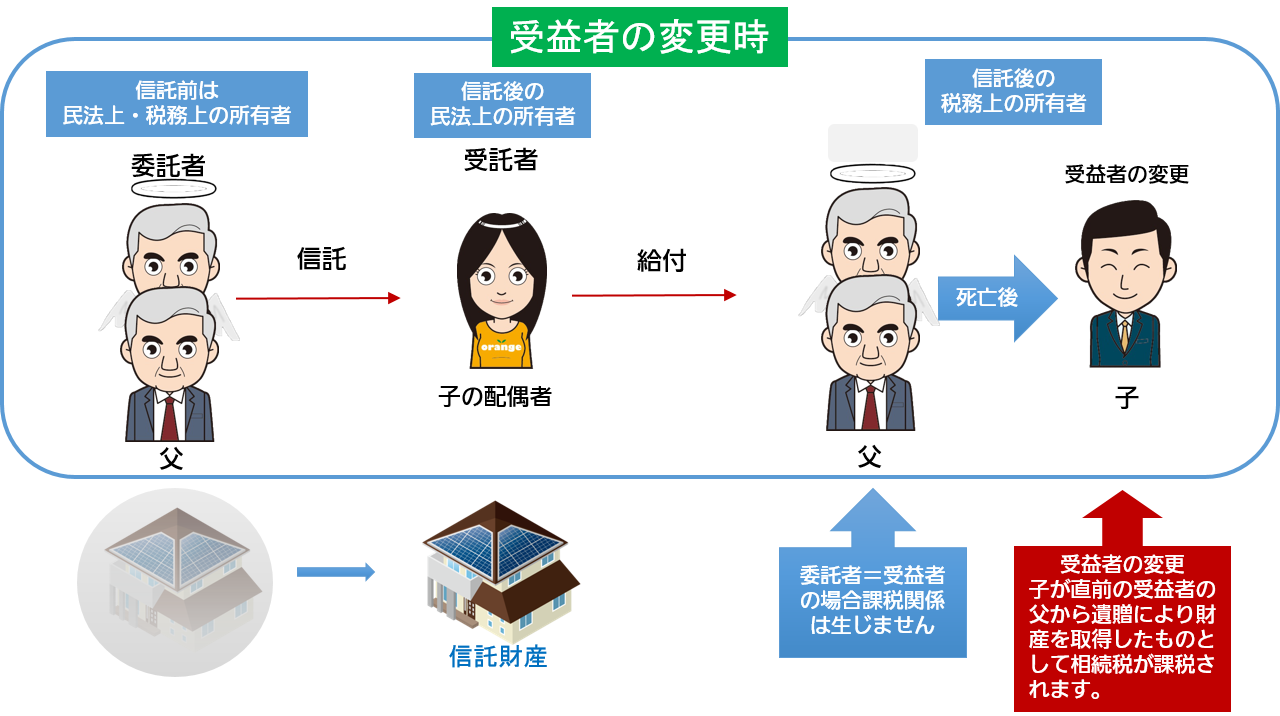

受益者の変更時

受益者の変更時には、その変更前後の経済価値の移動で課税が判定されます。死亡が原因で受益者が変更された場合は相続税が、前の受益者が生存中に変更された場合は贈与税が課されます。

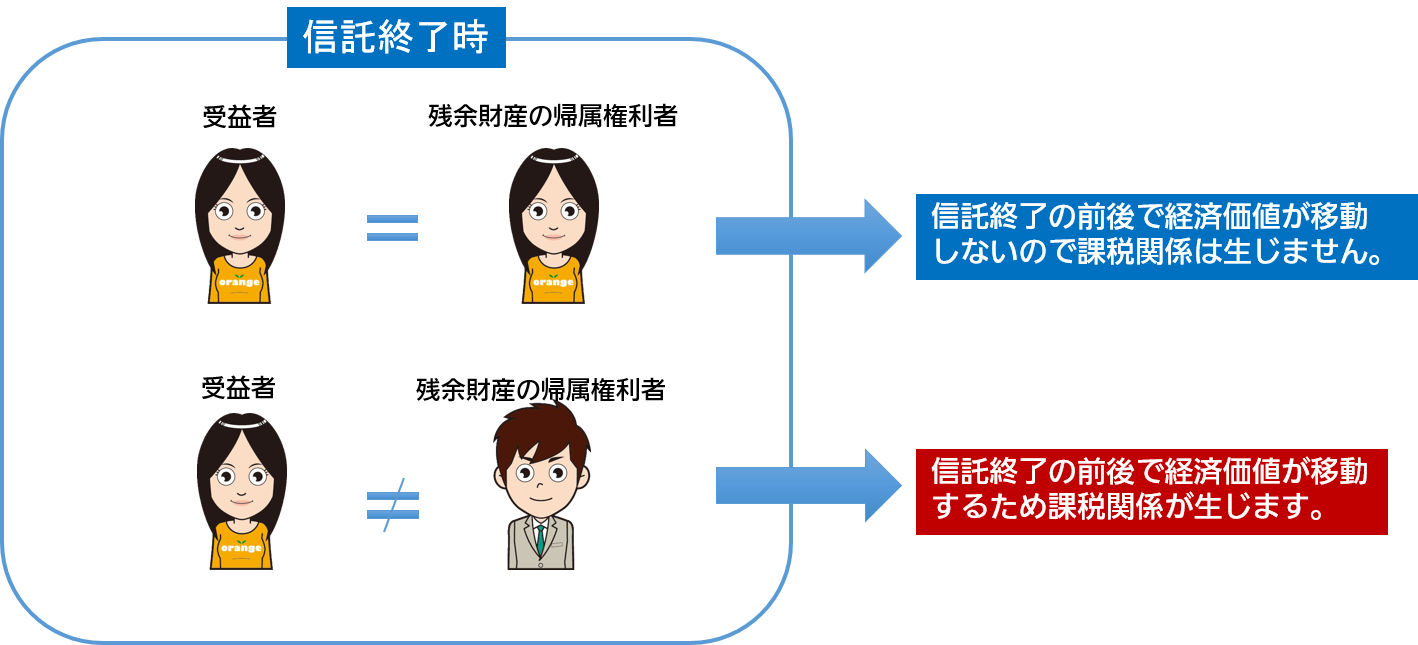

信託の終了時

信託の終了時には、その残余財産が誰に帰属するのかによって課税が判定されます。すなわち、信託終了時点での受益者と残余財産の帰属権利者が同一の場合は、経済価値の移動がないので課税はありませんが、信託終了時点での受益者と残余財産の帰属権利者が違う場合は、課税関係が生じます。

この場合、信託終了時点での受益者が死亡したことで残余財産の帰属権利者が他の者となる場合は、相続税が、前の受益者が生存中であるが、残余財産の帰属権利者が他の者となる場合は贈与税が課税されます。

4.信託の変更と終了が活用のポイント

信託では、思いを契約という形にまとめることで、将来に財産を託すことが出来ます。

しかし、一方で将来状況が変化して、想定外のことが起こったり、思いを達成した時のことについて、ちゃんと決めておかないと思いがけないトラブルを起こすかも知れません。

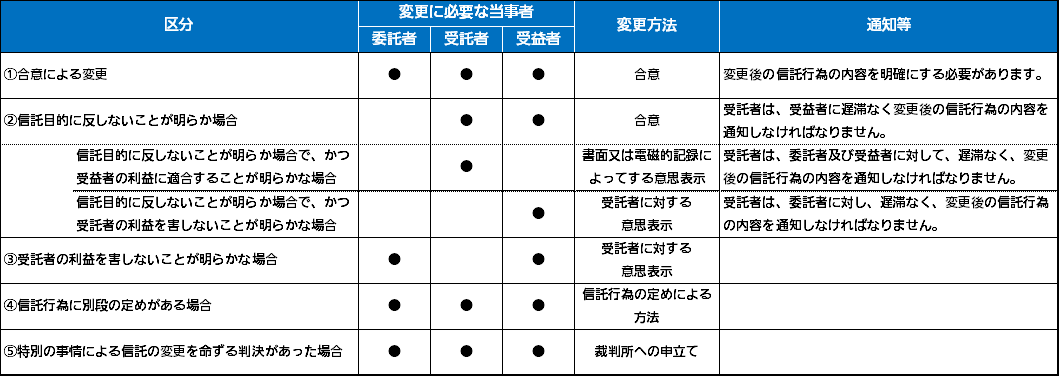

信託の変更

信託の変更には、信託法に定められた規定があります。

特に『委託者』が存在しなくなった場合には、信託契約が終了できなくなってしまうことが考えられます。

そこで、「信託の終了権限を持つ者」を設定しておくなどの設定が必要となります。

『遺言信託』の場合、委託者の地位は相続されませんので、委託者死亡の場合、「委託者不在」は避けることができません。

そこで、遺言信託の場合は、必ず「信託の終了権限を持つ者」を委託者以外の者で指定しておく必要があります。

※『遺言信託』とは、遺言のなかで財産の信託を定める方式のことで、信託銀行の商品である「遺言信託(遺言作成と遺産整理業務のパッケージ)」とは違います。

信託の終了

信託の終了は、当事者が合意して終了する場合や信託契約の中で定められた事由が生じた場合に終了となるほか、いくつか注意すべき特別な状況においても終了してしまうことがあります。

①委託者及び受益者が合意した場合

②信託行為において定めた事由が生じた場合

③信託の目的を達成した場合、又は信託の目的を達成できなくなった場合

④受託者が受益権の全部を固有財産として有する状態が一年間継続した場合

⑤受託者が欠けた場合に、新しい受託者が存在しない状態が一年間継続した場合

⑥信託財産が費用等の償還等に不足している場合において、受託者が一定の規定により信託を終了させた場合

⑦信託の併合がなされた場合

⑧特別の事情による信託の終了を命ずる判決等があった場合

⑨信託財産についての破産手続き開始の決定があった場合

⑩委託者が破産手続き開始の決定、もしくは再生手続き開始の決定、又は更正手続き開始の決定を受けた場合において、信託契約の解除がなされた場合

⑪不法な目的で信託がなされた場合等において、利害関係人の申立てにより、裁判所が公益確保のために信託の終了を命じた場合

①~⑤は一般的に起こりうる信託終了事由です。

④、⑤に注意してください。

④は、受益者のうちの一名が受託者の場合で、後に受益者が受託者でもある一名になってしまった場合が該当します。

⑤は受託者が個人の場合に、受託者が死亡した場合などが該当します。

まとめ

信託は節税策になるのか?

信託を活用する場合、脱税の疑いのあるスキーム又は節税を主たる目的としているスキームは禁止されています。

税制面ではメリットはないものの、相続において最も大切な家族の思いを実現するという大きな役割を果たします。

信託では、将来にむかって思い描く多くの事柄を実現することが可能になります。