「住宅取得資金に係る贈与税の非課税措置」とは、住宅の取得、増築に関する資金についての贈与について、一定額まで贈与税を免除するという特例です。

住宅市場の活性化のため、適用期限が令和3年12月31日まで延長されることとなりました。

制度の概要について見てみましょう。

教育資金に関する贈与の特例、結婚・子育て資金に関する贈与の特例と合わせて、贈与の3大非課税制度です。

☆☆参考☆☆教育資金に関する贈与の特例、結婚・子育て資金に関する贈与の特例に関する記事はこちら

◆教育市場へ流れる相続マネー 利用者急増の贈与税対策のノウハウとは

◆若い世代への新たな支援「結婚・子育て資金の贈与の特例」とは?

1. 住宅取得資金に係る贈与税の非課税措置の概要

① 適用期間

平成24年1月1日~令和3年12月31日

② 適用要件

【贈与者の要件】

贈与者は、受贈者の直系尊属(父母や祖父母など)でなければなりません。

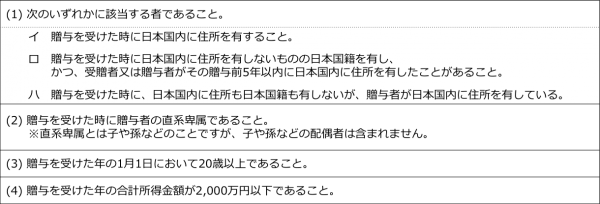

【受贈者の要件】

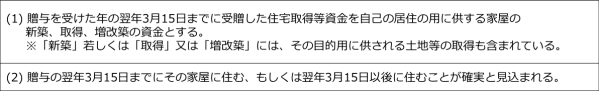

受贈者は、以下の(1)~(4)の要件があります。

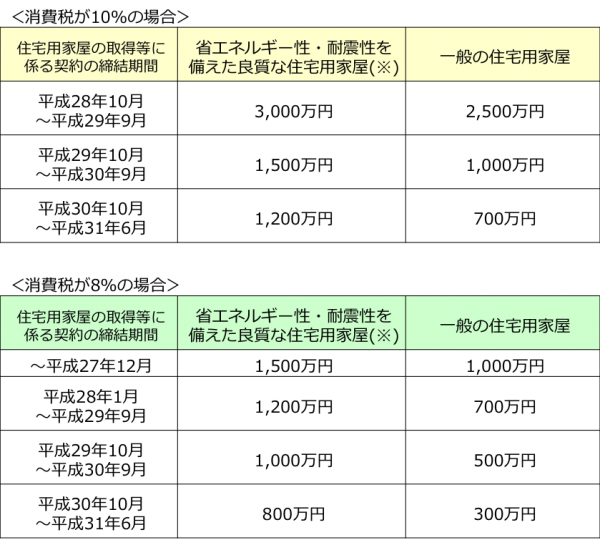

③ 適用限度額

※良質な住宅用家屋とは

次のいずれかの性能を満たす住宅用家屋をいいます。

①省エネルギー性の高い住宅(断熱等性能等級4又は一次エネルギー消費量等級4以上であること)

②耐震性の高い住宅(耐震等級(構造躯体の倒壊等防止)2以上であること又は免震建築物であること)

③バリアフリー性の高い住宅(高齢者等配慮対策等級3以上であること)

特例の期限を延長

消費税率引上げ時期の延期にあわせて、期限が2年半延長されました(令和3年12月31日まで)。それに伴い、限度額の適用期間も以下の通り変更されています。

2.非課税措置を適用するための手続

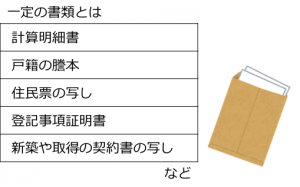

贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

3. 相続時精算課税の特例

住宅取得資金に関する特例は、相続時精算課税の一環として、認められたものであったため、贈与者は60歳以上に限定されていましたが、特例により、住宅取得資金に関しては、贈与者である親の年齢が60歳未満であっても相続時精算課税を選択できると規定されています。

相続テラスの活用方法