自社株(非上場株式等)の納税猶予制度とは、事業承継にあたって、後継者が非上場株式等を先代経営者から相続又は贈与により取得した場合において、一定の要件を満たすと相続税・贈与税の納税が猶予される制度をいいます。

この制度では、制度の適用時はもちろん、制度が適用された後も、満たさなければならない要件が定められていました。

しかし、要件の一部が厳しく定められていたことや、使い勝手の悪さなどから、各方面から制度の見直しが要請され、要件が一部緩和されました。

今回は、自社株(非上場株式等)の納税猶予制度の改正内容について、概要を見てみましょう。

☆☆参考☆☆相続税、贈与税の納税猶予に関する詳細はこちら

◆経営者必見!おさえておきたい相続税の納税猶予制度

◆自社株贈与の切り札か?!贈与税の納税猶予制度

1.制度の概要

事業承継にあたって、後継者が非上場株式等を先代経営者から相続又は贈与により取得した場合において、一定の要件を満たすと相続税・贈与税の納税が猶予される制度です。

適用の要件は、会社、贈与者、経営承継受贈者の三者にそれぞれ要件が設けられています。

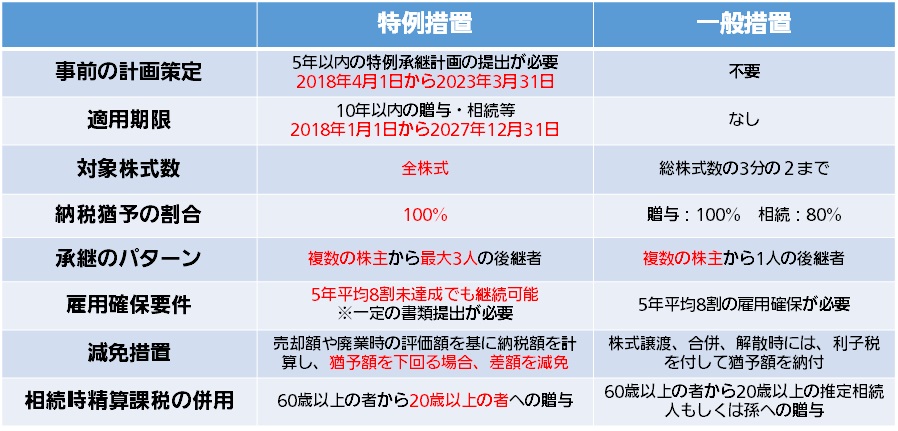

平成30年度税制改正による特例措置の創設

平成30年度税制改正では、これまでの措置(以下「一般措置」と呼ばれることになります。)に加え、10年間の措置として、納税猶予の対象となる非上場株式等の制限(総株式数の最大3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等がされた特例措置(以下「特例措置」といいます。)が創設されました。

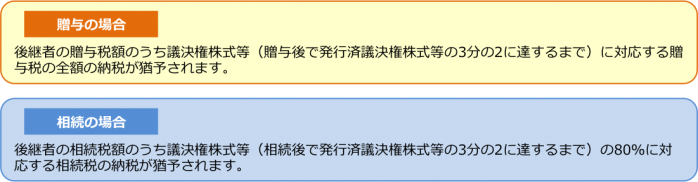

2.納税猶予額

一般措置としての内容

なお、納税猶予の期間中に要件を満たさなくなった場合、猶予されていた税額に猶予期間分の利子税を賦課して、納税しなくてなりません。

特例措置

贈与・相続とも、対象株式数の上限を撤廃し全株式を適用可能に。また、納税猶予割合も100%に拡大。

3. 自社株(非上場株式等)の納税猶予制度の主な改正点

平成25年4月、平成27年1月に、一部内容が改正

自社株(非上場株式等)の納税猶予制度は、平成25年4月、平成27年1月に、一部内容が改正されています。改正された内容を見てみましょう。

平成30年の特例措置

<平成25年4月1日より改正された事項>

![]()

当初、制度の適用を受けるには、制度の適用要件とは別に、経済産業大臣の確認を受ける必要がありました。平成25年4月1日の改正から、既にこの確認が不要となり、手続きの簡素化が図られました。

<平成27年1月1日より改正された事項>

今回の改正で、適用要件が緩和され、制度の対象がより拡大されました。

![]()

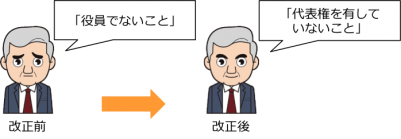

贈与の納税猶予を適用する際、先代経営者は贈与時に「役員でないこと」が要件となっていました。

この要件が「代表権を有していないこと」と改正され、事業承継にあたって役員を辞さなくとも、代表権をもたない役員として残る事が可能となりました。

また、改正前は役員に復職する場合は無給であること条件となっていましたが、改正により有給で役員に残留することが可能となりました。

![]()

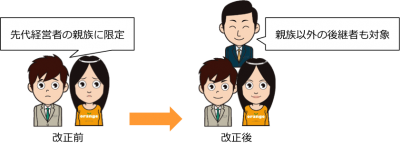

経営承継受贈者(=後継者)は先代経営者の親族に限定されていましたが、改正により親族以外の後継者も、納税猶予の対象とすることが可能となりました。

![]()

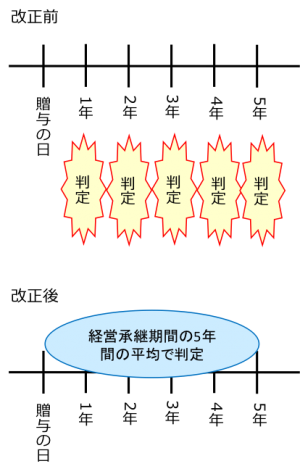

制度を適用した場合、経営承継期間(※)において、贈与又は相続時点の従業員数の8割を雇用し続ける要件があり、その判定は贈与の日から1年毎に判定されていました。この判定方法について、毎年判定を行っていた形式から、経営承継期間の5年間の平均で雇用の8割を維持できていれば良いとする判定に改正されました。

※経営承継期間とは・・・原則として、申告期限の翌日から同日以後5年を経過する日までの期間をいいます。

その他、「資産管理会社の該当要件の見直し」、「民事再生計画に該当した場合の株式の再計算」等の改正が行われています。

<2019年度税制改正>

2019年度税制改正により、以下の要件緩和等が行われました。なお、この改正は、特例制度についても同様に適用されます。

①一定のやむを得ない事情により認定承継会社等が資産保有型会社・資産運用型会社に該当した場合においても、その該当した日から6月以内にこれらの会社に該当しなくなったときは、納税猶予の取消事由に該当しないものとします。

②非上場株式等の贈与者が死亡した場合の相続税の納税猶予の免除届出の添付を不要とする等、手続の簡素化が行われました。