相続はめったに起こることではありません。

だから戸惑うのが当たり前!

何から手をつけたらいいのか・・・何が必要なのか・・・

相続手続きには、多くの種類があり、期限が設けられている手続きも多くあります。

何を、何時までに、どこで・・・やるべきことが判ると、きっと気持ちも軽くなります。

今回は、相続手続きの期限と内容を知っていただきます。

相続手続きの詳しいチェックリストについて、PDFファイルにまとめています。ブログ記事と併せて、ご確認ください。

【時系列】期限のある相続手続きチェックリスト

【ジャンル別】期限に猶予のある相続手続きチェックリスト

≪必要なポイントからご確認いただくには、次の目次からジャンプしてください。≫

- 相続発生後、押さえておきたい手続きの期限

- 相続が発生してから7日以内

- 相続が発生してから10日以内

- 相続が発生してから14日以内

- 遺産分割に係る重要な3つの手続き

- 相続が発生してから3ヶ月以内

- 相続が発生してから4ヶ月以内

- 遺産分割協議

- 相続が発生してから10ヶ月以内

- 遺留分の侵害を知ったときから1年以内

相続発生後、押さえておきたい手続きの期限

相続手続きにおいて、押さえておきたい7つの期限があります。

上記の期限までにしなければならない重要な手続きがあります。

期限毎に、手続きを見てみましょう。

相続が発生してから7日以内

「死亡届」の提出

死亡を知った日から7日以内に、「死亡届」を提出します。

「死亡届」が受理されないと、火葬許可証が出ないため、葬儀が行えません。したがって、早めの届出が必要です。

「死亡届」の提出先は、被相続人の死亡地・本籍地・住所地のいずれかの市区町村役場です。

相続が発生してから10日以内

年金支給停止手続き・未支給年金の請求(厚生年金)

年金を受け取っている人が亡くなると、その権利がなくなるため、年金支給停止の手続きが必要です。

厚生年金は10日以内に手続きをしなければなりません。

年金支給停止手続きと同時に、未支給年金の請求をします。

公的年金には、「後払い」という特徴があります。

例えば、公的年金は、原則として年に6回偶数月に2ヶ月分支払われるのですが、4月に支払われる年金は、2月分、3月分の年金となります。

このような年金の特徴から、被相続人が死亡したときに、支給されていない年金が発生してしまうため、請求手続きを行います。

※手続きをしないでいると年金は支払われ続けますが、死亡の事実が判明した時点で受け取った金額の一括変換を求められたり、悪質と判断されると詐欺罪が適用されることもあります。

相続が発生してから14日以内

年金支給停止手続き・未支給年金の請求(国民年金)

国民年金の年金支給停止手続き・未支給年金の請求は、14日以内に手続きをしなければなりません。

上記の厚生年金と同様に、未支給年金の請求も同時に行います。

※手続きをしないでいると年金は支払われ続けますが、死亡の事実が判明した時点で受け取った金額の一括変換を求められたり、悪質と判断されると詐欺罪が適用されることもあります。

「世帯主変更届」の提出

被相続人が、3人以上の世帯の世帯主であった場合、新しい世帯主を決めて、「世帯主変更届」を提出する必要があります。

「世帯主変更届」の提出先は、新しい世帯主の住所地の市区町村役場です。

なお、2人世帯の場合、遺族が自動的に世帯主になるため、「世帯主変更届」を提出する必要はありません。

国民健康保険の資格喪失手続き

被相続人が国民健康保険に加入していた場合、被相続人の住所地の市区町村役場に必要書類を提出して、国民健康保険証の資格喪失手続きを行います。

※勤務先の健康保険に加入していた場合

被相続人の勤務先へ、健康保険証を返却します。資格喪失関連の書類は、事業主が行います。

遺産分割に係る重要な3つの手続き

次の3つの手続きは、「いつから始めなければならない」という明確なルールはありませんが、相続の放棄や遺贈の放棄などを考えると、被相続人の死亡後すみやかに開始しなければならない手続です。

①相続財産の調査・確定・財産目録の作成

被相続人が死亡日時点で所有していた財産を調べて、「財産目録」としてまとめます。

不動産、預貯金、有価証券、自動車、書画骨董などプラスの財産だけでなく、借金、未払金などのマイナスの財産も相続財産に含まれます。

②遺言書の有無の確認

被相続人が、遺言書を作成していたか確認します。

生前、被相続人から遺言書について聞いていた場合には、それに従って、遺言書を探します。

遺言書について何も聞かされていない場合は、被相続人が大切なものを保管していた場所、生前使用していた手帳などを確認して、遺言書を作成していたかどうか調べます。

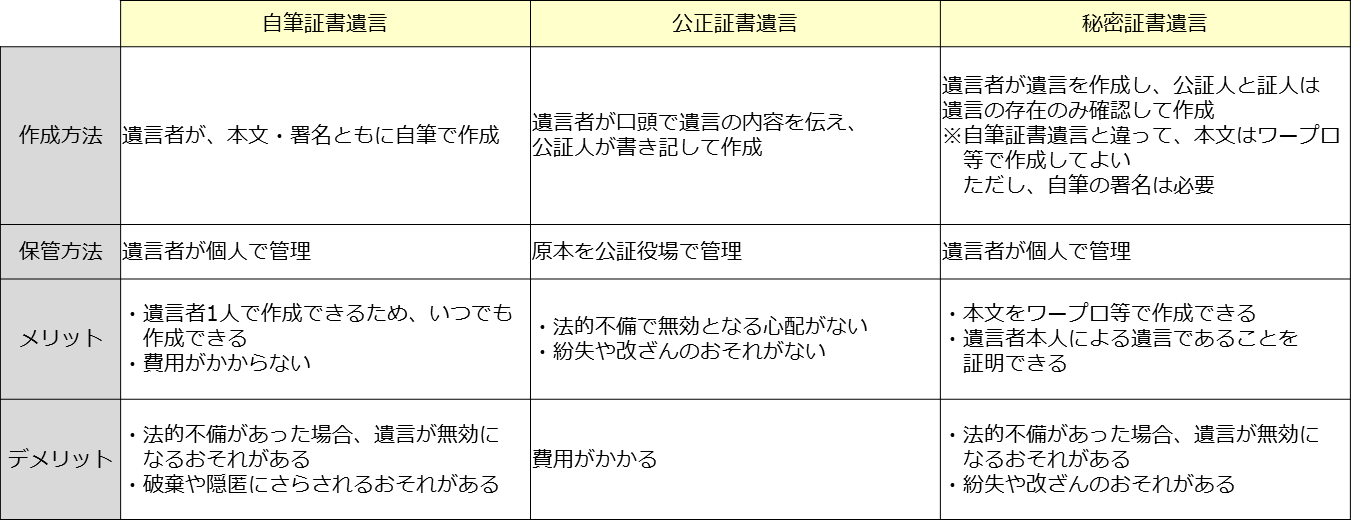

遺言書の種類

遺言書には、次の「自筆証書遺言」、「公正証書遺言」、「秘密証書遺言」の3種類があります。

※平成30年の民法改正・・・自筆証書遺言の方式緩和(この改正は2019年1月13日から施行)

財産目録を別紙として添付する場合に限り、自書を不要とすることとされました。

代わりの作成方法としては、従来の自筆部分をパソコンで作成した書面のほか、登記事項証明書や、預金通帳のコピーを添付する方法が挙げられています。

※なお、別紙の全てのページに署名・押印をする必要があります。

※平成30年の民法改正・・・自筆証書遺言の保管制度の創設 2020年7月10日から施行

自筆証書遺言(原本)を法務局に保管する制度が創設されました。

公正証書遺言を作成していた場合

被相続人が作成した遺言書が「公正証書遺言」及び「秘密証書遺言」である場合、公証役場でオンライン検索をすることが可能です。

自筆証書遺言、秘密証書遺言を発見した場合

発見した遺言書が、「自筆証書遺言」又は「秘密証書遺言」だった場合、すぐに開封することはできず、「検認」という手続きをしなければなりません。

「検認」とは、遺言書の発見者や保管者が家庭裁判所に遺言書を提出して、相続人などの立会いのもとで、遺言書を開封し、遺言書の内容を確認することです。

「検認」は、相続人に対して、遺言書の存在及びその内容を知らせるとともに、遺言書の計上、加除訂正の状態、日付、署名など検認の日現在における遺言書の内容を明確にして、遺言書の偽造・変造を防止するための手続です。

もし、検認を受けずに封印された遺言書を開封した、又は、遺言書を執行した場合、遺言書は無効になりませんが、5万円以下の過料などに処されます。

☆☆参考☆☆遺言を発見した場合についての記事はこちら

◆遺言書を発見したら…!遺言書の検認 4つのポイント

③相続人の調査・確定

被相続人の出生から死亡までのすべての戸籍を取得して、法定相続人(※)となる人を調べます。被相続人の戸籍を調べて法定相続人がわかったら、その法定相続人の戸籍謄本を取得します。

※戦災や災害、焼失等で戸籍謄本の一部が存在しない場合

戸籍謄本(除籍謄本)滅失して、入手不可能な場合には、それ以外に存在する戸籍謄本から、他に相続人がいないことが推測されるならば、取得できた戸籍謄本等の他に「除籍謄本の交付ができないことについての区市町村長の証明書(告知書)」を取得しておきます。

☆☆参考☆☆戸籍の見方、集め方に関する記事はこちら

◆相続手続きのはじまり!戸籍について知る5つのポイント

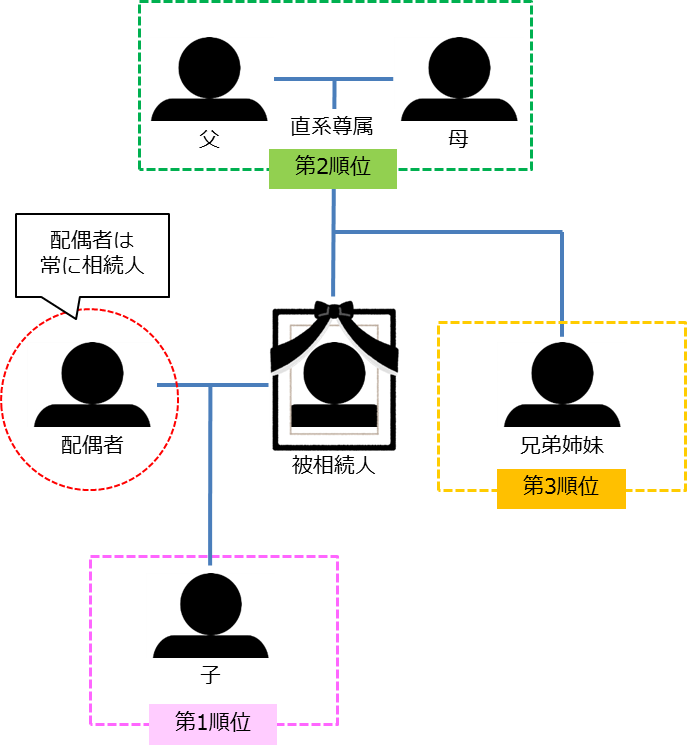

法定相続人

被相続人の配偶者は、常に相続人となります。被相続人の配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

☆☆参考☆☆相続人に関する記事はこちら

◆相続人とは?知っておかないと相続が「争族」に!?

相続が発生してから3ヶ月以内

相続の限定承認又は相続放棄の申立て

相続が発生すると、相続人には3つの選択肢があります。

(1)単純承認をする場合手続きは特に必要ありません。

(2)相続放棄は、相続人各人の判断で手続きをすることができます。

相続放棄をする場合、相続人となったことを知った日から3ヶ月以内に家庭裁判所へ申立てをしなければなりません。

(3)限定承認は、被相続人の債務について、相続人の全員が被相続人の財産の範囲でしか支払わないという条件をつけて相続を承認することです。

限定承認をする場合、相続人となったことを知った日から3ヶ月以内に、家庭裁判所へ申立てをしなければなりません。

☆☆参考☆☆相続の放棄についての記事はこちら

◆相続放棄でおさえておくべき7つのことがら

相続が発生してから4ヶ月以内

所得税の準確定申告・納税

準確定申告とは、被相続人の所得税についての精算を行うための手続で、被相続人が自営業者等で、確定申告をしていた場合に、準確定申告をする必要があります。

具体的には、相続人が、1月1日から死亡した日までの所得について、相続があったことを知った日の翌日から4ヶ月以内に、準確定申告・納税を行います。

遺産分割協議

「遺産分割に係る重要な3つの手続き」における、①相続財産の調査・確定・財産目録の作成、②遺言書の有無の確認、③相続人の調査・確定が完了したら、遺産分割協議をして、それぞれの相続財産について取得者を決めます。

民法において、法定相続分が定められていますが、相続人全員が納得していれば、どのような分割をしても良いとされています。

ただし、遺言書がある場合には、原則として、遺言書に従って相続手続きを進めるため、遺産分割協議をする必要はありません。

【遺産分割協議が完了したら】

遺産分割協議が完了したら、その内容を「遺産分割協議書」として書類にします。

「遺産分割協議書」は、不動産の相続登記をする場合などの提出書類の1つになっています。

不動産の相続登記などがない場合、「遺産分割協議書」の作成は必須でありませんが、後日、遺産分割に関して争いが起こることなどを想定して、作成しておくと良いでしょう

【遺産分割協議が調わない場合】

遺産分割協議が調わない場合、家庭裁判所に遺産分割協議の調停を申し立てます。

裁判所の力を借りて、遺産分割協議の合意を目指します。

相続が発生してから10ヶ月以内

相続税の申告・納付をする

相続税の申告・納付は、相続の開始があったことを知った日の翌日から10ヶ月以内に行わなければなりません。

ただし、相続税の申告・納付は、すべての人に必要なわけではありません。

相続や遺贈によって取得した財産及び相続時精算課税の適用を受ける財産の合計額が、基礎控除額(※)以下の場合には、相続税の申告・納付は必要ありません。

ただし、小規模宅地等の特例や配偶者の税額軽減などは、申告することによって適用されるため、相続税がゼロの場合であっても申告が必要です。

※基礎控除額とは?

基礎控除額は、3,000万円+600万円×法定相続人の数で計算したものです。

☆☆参考☆☆基礎控除に関する記事はこちら

◆これで損をしない!新・相続税の基礎控除を上手に活用する4つのヒント

遺留分の侵害を知ったときから1年以内

遺留分減殺請求

遺留分とは、民法で定められている一定の相続人が最低限相続できる財産のことをいいます。 遺言書を作成すれば、法定相続人以外の者に全財産を遺贈することができます。 しかし、財産が相続できなかった家族は、住む家を失い、生活もできなくなる という逆の事態も考えられます。このような相続人にとって不利益な事態を防ぐため、規定された制度が遺留分です。

【遺留分減殺請求の期限】

相続の開始及び減殺すべき贈与又は遺贈があったことを知った日から1年以内、かつ、相続開始の日から10年以内に、行わなければなりません。

【遺留分減殺請求の手続き】

遺留分減殺請求は、家庭裁判所に申立てる必要はありません。相手方に直接意思表示をして交渉することができます。相手方が交渉に応じなければ、裁判所に申し立てることになります。

☆☆参考☆☆遺留分減殺請求に関する記事はこちら

◆予想外の遺言に救いの手あり。法的に財産を確保する遺留分(いりゅうぶん)とは?

まとめ

次の7つの期限別に、代表的な相続手続きをご紹介しました。

相続手続きは、細かく見ていくと多岐に渡りますが、時系列で整理すると、手続がスムースに行えます。